INFORMAZIONI SULLA SINGOLA OFFERTA

1. AVVERTENZA

"Le informazioni sull'offerta non sono sottoposte ad approvazione da parte della Consob. L'emittente è l'esclusivo

responsabile della completezza e della veridicità dei dati e delle informazioni dallo stesso fornite. Si richiama inoltre

l'attenzione dell'investitore che l'investimento in strumenti finanziari emessi da start-up innovative è illiquido e

connotato da un rischio molto alto."

2. INFORMAZIONI SUI RISCHI

In relazione all’investimento oggetto della presente ’offerta al pubblico, di quote rappresentanti il capitale sociale della

società DIAMAN Tech S.r.l. (“Società Emittente” o “DIAMAN Tech”), condotta mediante un portale online

(“Offerta”) si sintetizzano di seguito i fattori di rischio che devono essere considerati dagli investitori prima di

qualsiasi decisione d’investimento:

Fattori di rischio relativi a DIAMAN Tech - La Società Emittente è una start up innovativa (come definita

dall’articolo 25 della Legge 221/2012) che ha da poco iniziato la commercializzazione dei prodotti dalla stessa

sviluppati. Tutte le indicazioni contenute nel business plan ed i dati forniti nella presente offerta sono il risultato di

stime e simulazioni operate dalla società emittente e quindi non esiste certezza alcuna in merito alla loro effettiva

realizzazione.

Fattori di rischio relativi al settore di operatività ed al tipo di attività svolta - La Società Emittente segnala

come la propria iniziativa sarà soggetta ai seguenti rischi:

- rischi connessi allo sviluppo di una start-up: la Società Emittente è una startup e come tutte le società che hanno

appena cominciato la loro attività è particolarmente soggetta al rischio imprenditoriale connesso alla capacità e alla

possibilità di procedere concretamente all’effettivo sviluppo dei propri prodotti e dei propri servizi;

- rischi connessi all’attività di sviluppo di applicativi software: parte dell’attività della società è legata allo sviluppo di

nuovi software, con la conseguenza che il loro mancato sviluppo o lo sviluppo in tempi più lunghi di quelli ipotizzati,

potrebbero portare alla realizzazione di risultati inferiori a quelli attesi e compromettere il piano industriale;

- rischi connessi al contenzioso sul marchio exAnte: la Società Emittente non ha potuto registrare il marchio exAnte

a causa dell’opposizione promossa da un operatore del settore finanziario che ne contesta la similarità con il proprio;

laddove questa contestazione fosse fondata la Società Emittente potrebbe essere costretta ad utilizzare un marchio

diverso per il proprio prodotto attualmente così denominato;

- rischi connessi ai rapporti con i fornitori: la Società Emittente ha realizzato il software denominato “iRating” sulla

base di un database che le viene messo a disposizione da un terzo, mediante il pagamento di un canone annuale;

laddove questo terzo decidesse di interrompere il proprio servizio, la Società Emittente potrebbe essere costretta a

sostenere maggiori costi per reperire o sviluppare in proprio un servizio analogo;

- rischi connessi all’attività di vendita dei prodotti: se la rete commerciale che sarà implementata non riuscirà a

sviluppare le vendite come previsto dal business plan, il fatturato potrebbe essere inferiore a quello stimato e

compromettere il piano industriale;

- rischio connesso al mutamento delle politiche o fattori di natura governativa, economica o fiscale, monetaria o

politica: le autorità potrebbero adottare provvedimenti normativi o regolamentari che potrebbero avere ripercussioni

negative sullo sviluppo o sullo svolgimento dell’attività che la Società Emittente intende realizzare;

- rischio relativo al contesto economico: la Società Emittente opererà in un mercato (quello dello sviluppo di

applicativi software) molto competitivo e potenzialmente soggetto all’aumento dei concorrenti in tempi brevi.

Fattori di rischio relativi alle quote sottoscritte - Le quote offerte in sottoscrizione con la presente Offerta da

parte della Società Emittente, avendo ad oggetto la minoranza del capitale sociale di una società che ha appena iniziato

la propria attività commerciale, per loro natura rientrano tra gli investimenti di tipo altamente illiquido, in quanto non

esiste un mercato nel quale tali quote possono essere cedute. Seppure un’ipotesi di sviluppo futuro della società possa

prevedere la quotazione della stessa in un mercato regolamentato, l’investimento dev’essere visto come investimento

illiquido che segue le regole di una semplice S.r.l con i diritti dei soci previsti dallo statuto e dalla legge vigente

3.

INFORMAZIONI SULLA SOCIETÀ EMITTENTE E SUGLI STRUMENTI FINANZIARI

OGGETTO DELL’OFFERTA

a)

La società emittente - DIAMAN Tech è una start-up innovativa avente per oggetto l’attività di ricerca e lo

sviluppo di soluzioni tecnologiche innovative per il mondo del risparmio gestito.

La Società Emittente ha già sviluppato due piattaforme informatiche web-based: una per la creazione di portafogli di

investimento in fondi ed ETF, principalmente rivolta a Private Bankers e gestori di patrimoni, la seconda per l’analisi la

selezione ed il controllo del rischio relativamente ai titoli Obbligazionari Corporate.

Il presente documento contiene, in sintesi, tutte le informazioni essenziali dell’offerta fornite direttamente dall’emittente il quale assume la piena

responsabilità sulla loro completezza e veridicità. Unicasim, in qualità di gestore del portale, ha verificato l’esistenza delle condizioni necessarie per

l’inserimento dell’offerta sul portale, così come previsto dall’art. 24 della Delibera Consob n. 18592.

INFORMAZIONI SULLA SINGOLA OFFERTA

Oltre a tali piattaforme, la Società Emittente ha sviluppato in collaborazione con la società Moody’s Analytics un

Rating Implicito denominato iRating per la valutazione indipendente del merito di credito di un’emittente o di

un’emissione obbligazionaria; tale indicatore incorpora delle caratteristiche uniche e peculiari che potrebbero

rivoluzionare il paradigma nel mondo dei Ratings.

Nell’autunno del 2013 è stata realizzata anche la prima ”APP” della società, denominata Bond Selector, attraverso la

quale l’utente, una volta registrato, può utilizzare il software di analisi con visualizzati solo alcuni parametri come

l’iScoring e lo YTM (Yield to Maturity, ovvero il rendimento del titolo a scadenza); cliccando sul pulsante di sblocco, al

costo di 0,50 centesimi può quindi visualizzare tutte le informazioni utili a prendere la decisione di investimento.

Piano Industriale - La raccolta di capitali mediante l’Offerta ha lo scopo di sviluppare l’attività della Società

Emittente in due principali aspetti operativi, che sono ritenuti determinanti per il successo del progetto

imprenditoriale, ovvero la creazione di una rete commerciale di vendita dei prodotti sviluppati e lo sviluppo di

piattaforme applicative utili per gli operatori del risparmio gestito

Nel dettaglio, tali capitali saranno impiegati principalmente per le seguenti attività:

(i) reclutamento di venditori per i software finanziari;

(ii) Stipendio per i tecnici che svilupperanno il

software e mantengono il database aggiornato;

(iii) attività di marketing e conferenze per la diffusione

delle applicazioni;

(iv) realizzazione della piattaforma exAnte per titoli

Azionari;

(vi) fusione e integrazione delle tre applicazioni, che

operano attualmente in maniera distinta (di Fondi,

Titoli e Corporate) in unica piattaforma;

(vii) realizzazione delle procedure di collocamento

diretto dei fondi mediante exAnte;

(viii) realizzazione di APP per l’utilizzo in mobilità

della piattaforma integrata.

(v) attivazione del trading sulla piattaforma Bond

Selector per titoli OTC;

Tali attività saranno finanziate in parte dai capitali raccolti con l’aumento di capitale promosso tramite l’Offerta e in

parte dai ricavi generati dalla vendita dei software applicativi e di firma grafometrica. Il business plan della Società

Emittente è reperibile, insieme alle informazioni di cui all’articolo 25, comma 12 della Legge 221/2012, al seguente

indirizzo: www.diamantech.net

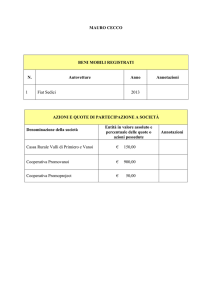

b) Organi sociali e CV degli amministratori DIAMAN Tech è amministrata da Daniele Bernardi con l’incarico

di Amministratore Unico. La Società Emittente, anche al fine di contenere i costi operativi, non intende, in questa

fase, dotarsi di un consiglio di amministrazione, né tantomeno di organi di controllo quali il collegio sindacale o il

sindaco unico.

Amministratore Unico - Il Curriculum Vitae di Daniele Bernardi è allegato al presente documento.

c) Strumenti Finanziari oggetto dell’offerta (quote, azioni, diritti di voto ecc.) - L’Offerta prevede la

possibilità per gli investitori di dare corso alla sottoscrizione di quote sociali della Società Emittente, emesse ai

termini e alle condizioni di cui al verbale adottato dall’assemblea dei soci in data 10 dicembre 2013, in conformità

all’atto costitutivo. Tali quote saranno sottoscrivibili mediante versamento del valore nominale e del relativo

sovrapprezzo, e saranno di due categorie diverse:

(I) quote rappresentative del capitale sociale con diritto di voto: avranno i medesimi diritti delle altre quote

precedentemente emesse e sottoscritte dagli attuali soci.

(II) quote Privilegiate (“Quote Privilegiate”), che saranno caratterizzate come segue:

- sono prive del diritto di voto;

- non sono soggette al diritto di prelazione;

- consentono l’esercizio del diritto di co-vendita;

- qualora si verifichino le condizioni per la distribuzione di utili, nel rispetto delle limitazioni previste dall’art. 25

del D.L. 179/2012 e sue successive modificazioni ed integrazioni, tali possessori hanno il diritto di concorrere

sull’utile di esercizio, dedotto l’accantonamento alla riserva legale, per una somma pari alla percentuale di

capitale sociale nominale rappresentato da tali quote sul totale del capitale sociale esistente che non potrà in

ogni caso essere inferiore al 5% (cinque per cento) e superiore al 50% (cinquanta per cento) del valore

complessivo del dividendo distribuito; la quota di utili destinata ad essere distribuita dopo la quota parte

spettante alle Quote Privilegiate sarà proporzionalmente assegnata a tutte le quote, comprese le Quote

Privilegiate;

- in caso di scioglimento della Società, soddisfatti tutti i creditori sociali, hanno diritto alla distribuzione di una

somma pari al valore nominale; successivamente si rimborseranno le altre quote, fino all’intero valore nominale

e l’eventuale residuo sarà ripartito in parti uguali fra tutte le quote esistenti, incluse le Quote Privilegiate.

Il presente documento contiene, in sintesi, tutte le informazioni essenziali dell’offerta fornite direttamente dall’emittente il quale assume la piena

responsabilità sulla loro completezza e veridicità. Unicasim, in qualità di gestore del portale, ha verificato l’esistenza delle condizioni necessarie per

l’inserimento dell’offerta sul portale, così come previsto dall’art. 24 della Delibera Consob n. 18592.

INFORMAZIONI SULLA SINGOLA OFFERTA

d) Diritto di co-vendita - Nello statuto della società è previsto, senza limiti di durata, il diritto di co-vendita

delle partecipazioni sociali a favore dei soci di minoranza, inclusi quelli che risultino titolari di Quote

Privilegiate; tale diritto potrà essere esercitato nel caso in cui il socio di maggioranza assoluta ceda tutte o

parte delle proprie quote, perdendo conseguentemente il controllo della società.

4. INFORMAZIONI SULL’OFFERTA

a) Condizioni generali dell’Offerta - L’Offerta di sottoscrizione di quote di DIAMAN Tech è riservata sia ad

investitori privati sia agli investitori professionali come definiti ai sensi del Regolamento Consob.

La somma obbiettivo della raccolta oggetto dell’offerta è di 147.000,00 Euro; la modalità attraverso cui si

realizzerà l’offerta prevede la formula del tipo tutto o niente con uno scarto del 10% in positivo o in negativo.

Il denaro raccolto sarà trasferito all’emittente solamente qualora la raccolta raggiunga almeno il 90% dei fondi

richiesti e, in caso di superamento del traguardo di offerta, non potrà comunque andare oltre il 110% degli stessi.

Pertanto: qualora la raccolta non raggiunga la somma di 132.300,00 Euro (-10%) , l’esito dell’offerta è da

considerarsi negativo e l’offerta si intenderà non conclusa; altresì in caso di raccolta sovrabbondante, essa non

potrà andare oltre la soglia di 161.700,00 Euro (+10%);

L’offerta prevede un aumento di capitale fino ad un massimo del 18,92% della società DIAMAN Tech S.r.l. pari a

21.000,00 euro di valore nominale e 126.000,00 euro di sovrapprezzo, mediante emissione di 300 pacchetti di

quote, ciascuno dei quali avrà un valore corrispondente a 70,00 euro di capitale sociale nominale e 420,00 euro

di sovraprezzo, per un totale di 490,00 euro. Il pacchetto minimo sottoscrivibile è pari ad euro 490,00.

Sono riservati i seguenti privilegi in base alle quote sottoscritte:

1.

2.

3.

4.

Acquisto sino a due pacchetti di quote : Quote privilegiate senza diritto di voto, 50% di sconto su

acquisto di software Ex-ante e Bond Selector per tre anni

Acquisto da tre a nove pacchetti di quote : Quote privilegiate senza diritto di voto, 90% di sconto su

acquisto di software Ex-ante e Bond Selector per tre anni

Acquisto da dieci a diciannove pacchetti di quote: Quote privilegiate senza diritto di voto, 90% di

sconto su acquisto di software Ex-ante e Bond Selector per tre anni

Acquisto oltre le venti pacchetti di quote: Quote ordinarie con diritto di voto, 90% di sconto su

acquisto di software Ex-ante e Bond Selector per tre anni

Gli investitori istituzionali che desiderino aderire alla presente offerta devono sottoscrivere un pacchetto pari ad

almeno 10 quote, e quindi a 700,00 euro nominali e a 4.200,00 euro di sovraprezzo. Il sottoscrittore ha il diritto

di recedere dall’investimento entro sette giorni dall’ordine. Il recesso è esercitato dal sottoscrittore mediante

l’apposita modulistica o ove prevista mediante l’apposita area riservata del Portale. Il sottoscrittore ha inoltre il

diritto di revoca ogni qual volta intervenga una modifica relativa all'offerta che possa incidere significativamente

sulla scelta di aderire all'offerta che ha assunto il cliente. A tal proposito, la normativa consente al sottoscrittore

di revocare l'ordine entro sette giorni dall'avvenuta modifica. Ove a seguito di una revoca il cliente decida poi di

aderire nuovamente, è nuovamente garantito allo stesso il diritto di recesso nei sette giorni dall’ordine.

b) Partecipazioni al capitale sociale antecedenti all’offerta - Attualmente nessun investitore professionale

partecipa al capitale sociale della Emittente.

c) Commissioni applicate all’investitore La commissione applicata all’investitore è 0%.

d) Calcolo della quota riservata agli investitori professionali ll calcolo delle quote riservate agli investitori

professionali o alle altre categorie di investitori previste dall’articolo 24 della delibera Consob n. 18592 viene

eseguito sulla base della quota parte di capitale che sarà sottoscritta dai predetti soggetti in relazione all’Offerta

promossa attraverso il portale di UNICASEED. Almeno settimanalmente UNICASEED renderà noto lo stato delle

adesioni all’Offerta utilizzando numeri, tabelle e grafici internamente a ciascuna scheda progetto.

e) Indicazione delle banche e imprese di investimento cui saranno trasmessi gli ordini Gli ordini di

sottoscrizione pervenuti al portale UNICASEED verranno trasmessi a Unicasim S.p.A., società di intermediazione

mobiliare (“Unicasim”).

f)

Conto indisponibile - L’emittente ha aperto un conto indisponibile presso Unicasim in cui confluiranno le

disponibilità derivanti dalla sottoscrizione degli strumenti finanziari oggetto dell’offerta. L’effettivo addebito dei

fondi sul conto avverrà esclusivamente alla corretta conclusione dell’offerta. Le disponibilità pervenute verranno

trasferite al seguenti coordinate: Banca – Banco di San Giorgio; IBAN - IT47L0690601400000000017339 intestato

a UNICASIM S.p.A. e sottorubricato presso la stessa come DIAMAN TECH S.R.L. – CONTO INDISPONIBILE

Il presente documento contiene, in sintesi, tutte le informazioni essenziali dell’offerta fornite direttamente dall’emittente il quale assume la piena

responsabilità sulla loro completezza e veridicità. Unicasim, in qualità di gestore del portale, ha verificato l’esistenza delle condizioni necessarie per

l’inserimento dell’offerta sul portale, così come previsto dall’art. 24 della Delibera Consob n. 18592.

INFORMAZIONI SULLA SINGOLA OFFERTA

g) Restituzione dei fondi - UNICASEED provvederà alla restituzione dei fondi conferiti sul conto indisponibile

dell’emittente direttamente sul proprio conto aperto presso Unicasim nel caso in cui il sottoscrittore si voglia

avvalere del diritto di recesso o di revoca previsto dalla normativa. Qualora l’offerta non dovesse perfezionarsi

per qualunque ragione, UNICASEED provvederà al riaccredito dei fondi nelle medesime modalità.

h) Termini e condizioni per il pagamento e l'assegnazione degli strumenti finanziari - Con l’apertura

del rapporto, il cliente diviene intestatario di un dossier che può contenere disponibilità liquide e strumenti

finanziari. Attraverso il portale UNICASEED, il cliente può manifestare la propria intenzione di sottoscrivere

azioni o quote di una startup innovativa, autorizzando la SIM a trasferire la liquidità necessaria all’investimento dal

proprio dossier a quello indisponibile intestato all’emittente.

Alla conclusione dell’Offerta, lo strumento finanziario sarà consegnato e custodito presso il dossier intestato al

cliente in modalità dematerializzata.

Qualora disponibile, il pagamento per la sottoscrizione degli strumenti finanziari può avvenire attraverso un

bonifico da un intermediario diverso da Unicasim. La consegna al cliente delle azioni o delle quote di start up

potrebbe ragionevolmente avvenire attraverso un operazione di regolamento con la banca terza che potrebbe

richiedere l’applicazione di costi ulteriori.

i)

Informazioni sui conflitti di interesse connessi all'offerta – Unicasim è debitamente autorizzata alla

distribuzione di prodotti finanziari presso il pubblico. Nell’ambito dei diversi accordi di distribuzione che Unicasim

ha concluso con numerose società di gestione, risulta in essere anche un precedente accordo di distribuzione con

DIAMAN SICAV, società in cui Daniele Bernardi ricopre il ruolo di Amministratore Delegato. Per tale ragione la

presente offerta viene considerata in conflitto di interesse.

j)

Informazioni sullo svolgimento da parte dell'emittente di offerte aventi il medesimo oggetto su

altri portali - L'Offerta viene promossa esclusivamente attraverso il portale di Unicaseed.

k) Lingua/e in cui è comunicata l’offerta - La lingua utilizzata per l’Offerta è l’italiano.

l)

Legge applicabile e foro competente - La legge applicabile all’Offerta è quella Italiana e il foro competente è

quello di Venezia.

Il presente documento contiene, in sintesi, tutte le informazioni essenziali dell’offerta fornite direttamente dall’emittente il quale assume la piena

responsabilità sulla loro completezza e veridicità. Unicasim, in qualità di gestore del portale, ha verificato l’esistenza delle condizioni necessarie per

l’inserimento dell’offerta sul portale, così come previsto dall’art. 24 della Delibera Consob n. 18592.