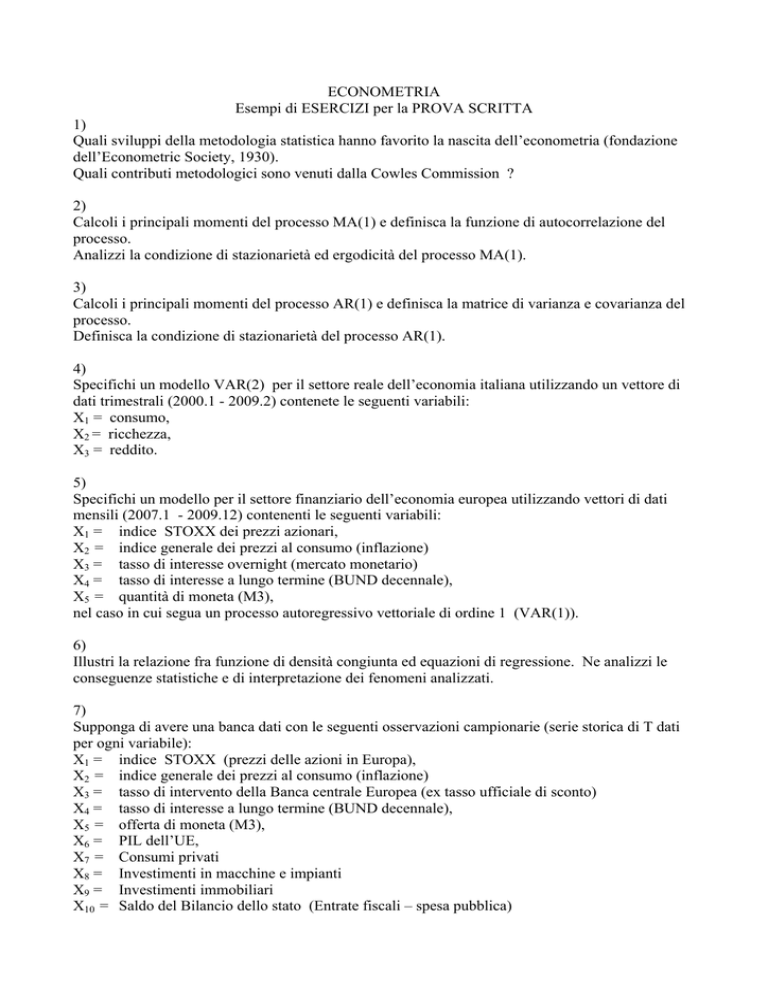

ECONOMETRIA

Esempi di ESERCIZI per la PROVA SCRITTA

1)

Quali sviluppi della metodologia statistica hanno favorito la nascita dell’econometria (fondazione

dell’Econometric Society, 1930).

Quali contributi metodologici sono venuti dalla Cowles Commission ?

2)

Calcoli i principali momenti del processo MA(1) e definisca la funzione di autocorrelazione del

processo.

Analizzi la condizione di stazionarietà ed ergodicità del processo MA(1).

3)

Calcoli i principali momenti del processo AR(1) e definisca la matrice di varianza e covarianza del

processo.

Definisca la condizione di stazionarietà del processo AR(1).

4)

Specifichi un modello VAR(2) per il settore reale dell’economia italiana utilizzando un vettore di

dati trimestrali (2000.1 - 2009.2) contenete le seguenti variabili:

X1 = consumo,

X2 = ricchezza,

X3 = reddito.

5)

Specifichi un modello per il settore finanziario dell’economia europea utilizzando vettori di dati

mensili (2007.1 - 2009.12) contenenti le seguenti variabili:

X1 = indice STOXX dei prezzi azionari,

X2 = indice generale dei prezzi al consumo (inflazione)

X3 = tasso di interesse overnight (mercato monetario)

X4 = tasso di interesse a lungo termine (BUND decennale),

X5 = quantità di moneta (M3),

nel caso in cui segua un processo autoregressivo vettoriale di ordine 1 (VAR(1)).

6)

Illustri la relazione fra funzione di densità congiunta ed equazioni di regressione. Ne analizzi le

conseguenze statistiche e di interpretazione dei fenomeni analizzati.

7)

Supponga di avere una banca dati con le seguenti osservazioni campionarie (serie storica di T dati

per ogni variabile):

X1 = indice STOXX (prezzi delle azioni in Europa),

X2 = indice generale dei prezzi al consumo (inflazione)

X3 = tasso di intervento della Banca centrale Europea (ex tasso ufficiale di sconto)

X4 = tasso di interesse a lungo termine (BUND decennale),

X5 = offerta di moneta (M3),

X6 = PIL dell’UE,

X7 = Consumi privati

X8 = Investimenti in macchine e impianti

X9 = Investimenti immobiliari

X10 = Saldo del Bilancio dello stato (Entrate fiscali – spesa pubblica)

X11 = Saldo Bilancia dei rapporti con l’estero (bilancia dei pagamenti)

X12 = Occupazione.

Definisca la FATTORIZZAZIONE DELLA FUNZIONE DI DENSITA’ CONGIUNTA ritenuta

più EFFICACE per ANALIZZARE GLI EFFETTI DELLA POLITICA MONETARIA

sull’economia reale.

Scriva l’equazione o le equazioni del modello econometrico corrispondente alla densità

condizionata ritenuta appropriata per tale analisi. Proponga infine uno stimatore efficiente per la

stima dei parametri di tale modello econometrico, motivando la scelta.

8)

Illustri la sequenza logica attraverso la quale si perviene alla costruzione di un modello

econometrico nell’impostazione tradizionale della teoria della stima e nell’impostazione della

specification search (LSE).

Analizzi le differenze fra i due approcci con riferimento ai seguenti aspetti:

1. perdita di informazione nel passaggio dalla base dati iniziale al modello;

2. proprietà delle stime statistiche dei parametri,

3. validità dei test inferenziali di validazione del modello.

9)

Cosa si intende con l’espressione MODELLO DEI DATI nella procedura di costruzione dei modelli

attraverso la metodologia della specification search (LSE) ?

Definisca alcuni modelli dei dati e ne analizzi le differenze rispetto ai modelli vincolati

dall’informazione derivante dalla teoria economica.

10)

Il candidato individui almeno tre differenze metodologiche fra l’approccio della teoria della stima e

quello della specification search nella costruzione dei modelli scientifici.

11)

Definisca il Teorema di Bayes partendo dal teorema di fattorizzazione della funzione di densità

congiunta.

12)

Quando un modello può dirsi “completo” ? La completezza è una nozione assoluta oppure è

dipendente dagli obiettivi di ricerca (parametri di interesse) ?

13)

Qual è la differenza fra variabili esogene e variabili endogene ?

Definisca formalmente le condizioni necessarie e sufficienti per assicurare l’esogenità di una

variabile o di un insieme di variabili.

14)

Definisca la relazione esistente fra i parametri di una funzione di densità condizionata e i parametri

delle corrispondenti equazioni di regressione.

15)

Definisca il sistema di equazioni corrispondenti alla funzione di densità congiunta:

f(X1 , X2 , ….Xk)

e il sistema di equazioni corrispondete alla densità condizionata:

f(X1 , X2 | X3 ,….….Xk)

16)

Un’organizzazione è interessata alla relazione esistente fra consumo (X1) e aspettative di reddito

(X2). Supponendo di avere un campione di informazioni su tali variabili costituito da un campione

sezionale di N italiani scriva la distribuzione doppia che classifica tale informazione e misuri la

densità condizionata del consumo utilizzando le frequenze della tavola a doppia entrata.

Definisca la funzione di densità dell’informazione fornita dal campione sezionale con dati su

consumo (X1) e aspettative di reddito (X2) per N individui, supponendo che tale densità congiunta

sia rappresentabile con la Normale bivariata.

17)

Dimostri il teorema di Bayes utilizzando le relazioni definite dal teorema di fattorizzazione della

densità congiunta (bivariata)

18)

Definisca la probabilità condizionata:

P(C h | Yi )

(in cui C è il consumo ed Y è il reddito) utilizzando le frequenze empiriche della distribuzione

bivariata:

{Y , C

i

h

; n i , h ; i = 1,2,....s; h = 1,2,...r}

Illustri il significato economico del valore ottenuto calcolando tale probabilità condizionata.

19)

Definisca la probabilità condizionata:

P(C h , Yi | W p )

(in cui C è il consumo, Y è il reddito e W è la ricchezza) utilizzando le frequenze empiriche della

distribuzione trivariata:

{Yi , C h ,W p ; ni,h, p ; i = 1,2,....s; h = 1,2,...r; p = 1,2,...k }

Illustri il significato economico del valore ottenuto calcolando tale probabilità condizionata.

20)

Definisca il mercato monetario, gli operatori che vi partecipano ed i principali strumenti finanziari

emesse dal Tesoro.

21)

Definisca i seguenti processi stocastici, le loro proprietà ed implicazioni: IID, White Noise,

Differenza di Martingala.

22)

Esprima la fattorizzazione della funzione di densità congiunta f(z1 , z2 , ….zT; θ) nel caso in cui le

variabili z siano stocasticamente indipendenti, nel caso in cui questa ipotesi non sussista e come

possono essere usate per definire la funzione di log-verosimiglianza.

23)

Definisca lo stimatore di massima verosimiglianza e le sue proprietà asintotiche.

24)

Calcoli la stima di massima verosimiglianza di un processo IID gaussiano y t ~ IIDN(µ , σ 2 ) e la

loro distribuzione asintotica.

Risolva i seguenti esercizi usando il software GRETL ed il file “TASSI.gdl”:

25)

Stimi il modello autoregressivo univariato di ordine 3 per la serie differenziata dei tassi di interesse

dei BTP (∆BTPt) includendo la costante nel modello. Commenti le stime ottenute e valuti il

significato dei valori delle radici.

26)

Stimi il modello ARMA(2,2) per la serie differenziata dei tassi di interesse dei BTP (∆BTPt),

commenti le stime ottenute e valuti il significato dei valori delle radici della parte autoregressiva e

di quella media mobile.

27)

Scelga un modello ARMA appropriato per la serie ∆TOVt in relazione alla significatività dei

coefficienti, scriva il modello risultante e mostri il grafico dei valori stimati vs valori osservati.

28)

Stimi il modello autoregressivo vettoriale di ordine 1 per le variabili ∆BOTt, ∆BTPt, ∆TOVt,

commentando, per le tre equazioni, le relazioni esistenti tra i tassi di interesse.

29)

Stimi il modello autoregressivo vettoriale di ordine 2 (VAR(2)) per le variabili ∆BOTt, ∆BTPt,

commenti i risultati delle stime e valuti i criteri per il confronto con il modello VAR(1).

Risolva i seguenti esercizi usando il software GRETL ed il file “ITALIA.gdl”:

30)

Scelga un modello ARMA appropriato per la serie (stazionaria) del reddito (serie “RED”) in

relazione alla significatività dei coefficienti, scriva il modello risultante e mostri il grafico dei valori

stimati vs valori osservati.

31)

Riprenda il modello dell’esercizio 3, stimando il VAR(2) stazionario e commentando i risultati

ottenuti, compreso il confronto con il modello VAR(1).

32)

Stimi un modello di regressione lineare che spiega la relazione tra i consumi (variabile dipendente)

e, come variabili indipendenti, il PIL ed il reddito.

Valuti la bontà del modello.

Valuti se alcune ipotesi sulla componente stocastica non sono verificate.

33)

Specifichi l’equazione corrispondente alla funzione di densità condizionata:

f(Y | X1 , X2 , X3)

In cui:

Y indica la variazione del PIL (Dinamica del ciclo economico)

X1 indica il saldo del bilancio dello stato

X2 indica il tasso di intervento della Banca Centrale

X3 indica l’offerta di moneta M3

Quesiti:

• Completi la specificazione dell’equazione (parte deterministica) definendo la componente

stocastica “u”

• Analizzi i caratteri della variabilità stocastica (espressa dalla “u”) in questa relazione che

spiega il ciclo in funzione della politica monetaria e fiscale.

• Definisca uno stimatore corretto ed efficiente per il modello specificato (parte deterministica

e parte stocastica).

34)

Consideri la stima della propensione marginale al consumo ottenuta con lo stimatore dei minimi

quadrati ordinari nel modello:

Ct = β1Yt + β 2Wt + ut

ut ≈ N (0,σ 2 )

Dimostri qual è il valor medio dello stimatore, analizzi la possibile correttezza con riferimento ad

un campione temporale di osservazioni sulle 3 variabili del modello, oppure commenti l’eventuale

distorsione analizzandone le ragioni (in relazione al risultato ottenuto).

35)

Qual è la relazione teorica di base su cui si fonda il test White per saggiare l’ipotesi di

omoschedasticità ?

Com’è distribuito tale test ?

36)

Definisca rigorosamente le ipotesi H0 e H1 della statistica proposta da Durbin-Watson per valutare

l’indipendenza delle componenti stocastiche ( u ) di un’equazione.

Qual è il campo di variazione di tale statistica ?

Per quali motivi la distribuzione tabulata della statistica Durbin-Watson ha due aree di

indeterminazione ?

37)

Come si può saggiare la normalità distributiva delle componenti stocastiche ( u ) di un’equazione

stimata ?

38)

Dato l’insieme d’informazione W:

W = (X1, X2, X3, X4, X5, X6, X7, X8, X9)

predisposto per l’analisi del ciclo economico e costituito dalle serie storiche di T dati per le seguenti

variabili:

X1 = variazione del PIL

X2 = consumi privati

X3 = investimenti in ricerca

X4 = investimenti in macchine e tecnologia

X5 = investimenti pubblici

X6 = investimenti in scorte

X7 = offerta di credito

X8 = imposte dirette sul reddito (IRPEF, IRES, IRAP)

X9 = imposte indirette sui consumi (IVA)

X10 = saldo del bilancio dello stato (entrate fiscali – spesa pubblica)

X11 = saldo bilancia debiti con l’estero (bilancia dei pagamenti)

X12 = occupazione.

Consideri la densità condizionata:

f(X1 | X2, X8 , X5)

Con riferimento a tale densità condizionata, definisca formalmente le condizioni di esogenità delle

tre variabili condizionanti (consumo, imposte dirette, investimenti pubblici).

Analizzi e discuta la validità effettiva di tale densità condizionata per la stima dei parametri di

interesse con riferimento all’economia dell’area Euro (analisi delle determinanti dell’andamento

ciclico dell’economia nell’attuale crisi recessiva).

39)

Quale relazione analitica esiste fra le componenti stocastiche di un’equazione di regressione ( u ) e

le stime statistiche della variabilità residua di tale equazione ( e ).

40)

Quali caratteristiche deve avere la variabilità stocastica di un’equazione di regressione per poter

stimare i parametri dell’equazione con i minimi quadrati ordinari ottenendo stime corrette ed

efficienti ?

Illustri i test che consentono di saggiare la validità delle caratteristiche definite al punto precedente.

41)

Quali caratteristiche deve avere la variabilità stocastica di un’equazione di regressione affinché le

stime ottenute con il metodo dei minimi quadrati ordinari siano stime di massima verosimiglianza ?

Illustri i test che consentono di saggiare la validità delle caratteristiche definite al punto precedente.

42)

Quali caratteristiche deve avere la variabilità stocastica di un’equazione di regressione affinché lo

stimatore di Aitken (metodo dei minimi quadrati generalizzati) fornisca stime di massima

verosimiglianza ?

43)

Calcoli la speranza matematica della varianza residua di una relazione di regressione correttamente

specificata (rappresentazione dell’effettivo DGP) e la speranza matematica della varianza residua di

una relazione mal specificata (errori di specificazione nella parte deterministica).

Confronti le due misure e valuti il segno (positivo o negativo) della differenza fra i due risultati.

44)

Considerando la devianza residua di una relazione stimata:

(e’e)

definisca uno stimatore (S2 ) per la varianza residua.

Dimostri l’eventuale correttezza dello stimatore S2 definito (oppure misuri la sua distorsione).

45)

Dimostri le proprietà delle stime minimi quadrati dei parametri della relazione :

Yt = δ 1 X 1t + δ 2 X 2t + u t

Sapendo che il DGP effettivamente operante nel reale è invece rappresentato (correttamente) dalla

relazione:

Yt = β 1 X 1t + β 2 Z t + vt

Quali relazioni esistono fra le stime dei parametri δ i e i “veri” parametri β i ?

46)

Dimostri che le statistiche campionarie definite dalle seguenti forme quadratiche:

1

2 e' e

σ

1

σ 2 (b − β )' X ' X (b − β )

• sono (entrambe) distribuite secondo la distribuzione di probabilità χ 2

• sono indipendenti.

Definisca la statistica campionaria F che si può calcolare utilizzando le 2 precedenti statistiche

(precisando i gradi di libertà).

Illustri il significato inferenziale della statistica così definita.

Quale relazione esiste fra tale statistica e l’indice di determinazione lineare R2.

47)

Consideri la differenza fra l’indice di dipendenza in media η 2 e l’indice di determinazione R2.

Analizzi il significato inferenziale della differenza: (η 2 − R 2 ).

È possibile ricondurre tale differenza ad una distribuzione di probabilità ? Quale distribuzione ?

Saprebbe definire una statistica campionaria (test) fondata su tale differenza ?

48)

Consideri una realtà economica in cui le decisioni dei consumatori dipendono dal clima

congiunturale (recessione - sviluppo).

Che tipo di effetto può esercitare la fase ciclica (recessione o sviluppo) sui consumi privati ?

Dimostri come specificare l’effetto definito al punto precedente nell’equazione di consumo:

C t = β 1Yt + u t

Definisca i valori di una variabile Xt che consenta di introdurre nell’equazione la valutazione degli

effetti della fase congiunturale (recessiva o di sviluppo) sulle decisioni di spesa dei consumatori con

riferimento al periodo campione che va dal 1° trimestre 2000 (2000.1) al 3° trimestre 2009

(2009.3).

Qual è il significato del valore assunto dal coefficiente ( β 2 ) della variabile Xt definita al punto

precedente ?

49)

Illustri i test per saggiare la normalità distributiva della variabilità residua di un’equazione stimata.

50)

Definisca la formula del test Durbin-Watson e specifichi le ipotesi H0 ed H1 che sono valutate da

tale statistica.

51)

Quale relazione esiste fra il valore della statistica “Durbin-Watson” e il coefficiente del processo

AR(1) stimato con i residui empirici di una regressione ?

52)

Illustri i test per saggiare l’omoschedasticità della variabilità residua di un’equazione stimata.

53)

Definisca lo stimatore dei parametri del modello:

Y = Xβ + u

Soggetti al vincolo:

Rβ = r

Quale test può essere definito per saggiare la validità del vincolo ?

Analizzi l’utilizzabilità del test per individuare gli eventuali errori di specificazione commessi nel

passaggio dall’insieme d’informazione W al sottoinsieme di variabili incluse nella specificazione

dell’equazione stimata (riduzione mediante esclusione delle variabili irrilevanti).

54)

Calcoli la differenza fra lo stimatore dei minimi quadrati e lo stimatore dei minimi quadrati

vincolato.

Analizzi il significato di tale differenza.