Working Paper No. 430

Sono la stabilità dei prezzi nel lungo periodo e la stabilizzazione dell’ Output nel

breve periodo tutto ciò che la Politica Monetaria può raggiungere?

Un lavoro di

Giuseppe Fontana

(Università del Sannio, Italia ed University of Leeds, UK)

e

Alfonso Palacio-Vera

(Universidad Complutense de Madrid, Spain)

November 2005

(Tradotto da Alessio Morbillo matr. 254001203)

ASTRATTO

Un principio centrale del cosiddetto nuovo consenso in macroeconomia è che non c’è un

trade-off nel lungo periodo tra inflazione e disoccupazione. La prima implicazione di questo

principio è che tutto quello che si può ottenere da una politica monetaria è una (modesta)

stabilizzazione dell’output nel breve periodo e stabilità nei prezzi nel lungo periodo – cioè la

politica monetaria non ha alcun effetto sull’ output e sull’ occupazione nel lungo periodo. Tuttavia,

ricerche su diverse fonti di path dependency nell’economia suggeriscono che persistenti ma

comunque transitori cambiamenti nella domanda aggregata possano avere un effetto permanente

sull'output e l’occupazione. Se questo è il caso, allora il modo in cui è svolta la politica monetaria

ha effetti su variabili reali nel lungo periodo. Questo articolo fornisce un riassunto di questa ricerca

ed esplora come la politica monetaria dovrebbe essere implementata una volta che questi effetti a

lungo termine siano riconosciuti.

1.

INTRODUZIONE

Un principio centrale del cosiddetto nuovo consenso in macroeconomia è che non c’è un

trade-off nel lungo periodo tra inflazione e disoccupazione. La prima implicazione di questo

principio è che strategie di inflation targeting (che bersagliano l’inflazione), per esempio il finetuning della domanda aggregata attraverso il gestire il tasso d’interesse, non influiscono sulla

disoccupazione, l’output, o qualsiasi altra variabile reale a lungo periodo. Da notare che per

strategie di inflation targeting in questo articolo s’intende qualsiasi politica dove c’è un obiettivo di

inflazione o esplicito, come nel Regno Unito e la regione Europea, o implicito, come negli Stati

Uniti, e dove la banca centrale (BC d’ora in avanti) alza i tassi d’interesse reali quando l’inflazione

corrente o prevista è al di sopra dell’obiettivo. Nelle seguenti sezioni queste strategie che

bersagliano l’inflazione sono riviste dal punto di vista dell’approccio convenzionale della politica

monetaria riguardo all’inflazione. Secondo questo approccio, il solo risultato ottenibile dalla

politica monetaria è una (modesta) stabilizzazione dell’output nel breve periodo e stabilità nei

prezzi nel lungo periodo.

Tuttavia, ci sono almeno due problemi con questo approccio. Primo, il funzionamento della

politica monetaria è percepito attraverso cambiamenti nell’output gap, cioè attraverso deviazioni

dell’output dal suo livello naturale o potenziale. Siccome l’output potenziale non è osservabile, le

BC potrebbero creare dei cicli commerciali endogeni alla politica. In altre parole, qualche

recessione potrebbe essere indotta dalla politica monetaria. Secondo, ricerche empiriche e teoriche

su diverse fonti di path dependency nell’economia suggeriscono che persistenti ma comunque

transitori cambiamenti nella domanda aggregata possano avere un effetto permanente sull'output e

l’occupazione. Questi due potenziali problemi con l’approccio convenzionale hanno un ruolo

importante in questo articolo siccome aprono la porta a una non - neutralità a lungo termine della

politica monetaria.

Secondo il metodo convenzionale riguardo l'inflazione per raggiungere la stabilità nei prezzi

nel lungo periodo le BC devono rispondere a qualsiasi cambiamento nel tasso d'inflazione corrente

o previsto. Per esempio, nel caso di uno shock d'inflazione positivo (d'ora in avanti INS) le CB

dovrebbero perseguire un processo disinflazionistico alzando il tasso d'interesse reale, quindi

frenando la domanda aggregata e l'output corrente. Ma cosa accadrebbe se l’output potenziale fosse

influenzato anche dal livello e dal [time path] della domanda aggregata? Se si, significherebbe che il

[time path] dell'output e dell'occupazione sarebbe determinato, almeno in parte, dalla politica

monetaria. In questo caso, un calo nel livello della domanda aggregata porterebbe ad una

significante perdita di output. Questo articolo vuole fornire evidenza che supporta questa

conclusione e vuole esplorare come la politica monetaria dovrebbe essere implementata una volta

che queste conseguenze a lungo termine sono riconosciute.

Ecco come è organizzato questo articolo: La seconda sezione discute brevemente l'approccio

convenzionale dell'inflation targeting. Con l'aiuto dell'analisi grafica la terza sezione esamina i suoi

aspetti più problematici. La quarta sezione discute la ricerca teorica ed empirica sulle diverse fonti

di path dependancy nell'economia, vale a dire modelli di crescita spinta dalla domanda, modelli di

hysteresis, e i modelli di equilibri multipli. Questa ricerca ci suggerisce che cambiamenti nella

domanda aggregata potrebbero avere effetti permanenti sull'output e sull'occupazione. La quinta

sezione propone una politica monetaria alternativa che riconosce la relazione tra l’ output potenziale

e la domanda aggregata. La sesta sezione conclude.

2.

IL "NUOVO CONSENSO" E LA POLITICA MONETARIA: L'APPROCCIO

CONVENZIONALE DELL'INFLATION TARGETING

Seguendo Clarida et al. (1999), Meyer (2001), e Walsh (2002), le idee base del nuovo

consenso in macroeconomia possono essere formalmente rappresentate da i seguenti set di tre

equazioni, cioè una curva di Philips sull’offerta aggregata o aumentata per le aspettative, una curva

IS, e una funzione della legge della politica monetaria o della reazione delle BC:

_

πt = g (yt – yt , St)

_

yt – yt = h (rt , Xt , Zt)

rt – ρt = f (πt – π*t)

(1)

(2)

(3)

La prima equazione afferma che πt, cioè il cambio nel tasso di inflazione corrente

π t, è

una

______ ____

funzione dell’output gap, che è una deviazione dell’output corrente, yt, dal suo livello potenziale,

yt

,e il termine d’errore, St, catturando ogni altro fattore che influisce su πt. La seconda equazione

descrive il comportamento dell’output gap come determinato dal tasso di interesse reale di breve

periodo, r, un vettore di variabili, X, che può cambiare la curva IS, e il termine d’errore Zt. Il tasso

di interesse reale di breve periodo, r, è definito come il tasso di interesse nominale, cioè il tasso di

interesse interbancario overnight, meno l’inflazione attesa. In fine, la terza equazione è una

semplice regola reattiva. La posizione della politica monetaria, che la differenza tra il tasso di

interesse reale attuale, r, ed il suo livello di equilibrio di lungo periodo, r*, è una funzione del gap

tra tassi di inflazione corrente e obiettivo, cioè, πt – π*. Distribuite le relazioni lasciate indietro tra

le loro variabili come le aspettative inflazionistiche generalmente arricchisce questa struttura

piuttosto semplice ma in ordine per mantenere l’analisi il più semplice possibile queste

complicazioni sono messe da parte.

Secondo uno dei più illustri esponenti di questa disciplina, ci sono due fattori che

compongono il centro della macroeconomia (Solow, 1997). Primo, il [trend movement] dell'output

reale è prevalentemente spinto dal lato dell’offerta dell'economia, cioè il tasso di progresso tecnico

e il tasso di crescita della forza lavorativa. In ritorno, è assunto che queste siano determinate

esogenamente. Il [trend movement] nell'output reale è catturato dal concetto dell'output potenziale o

______ ____

naturale, yt, il quale indica il livello di capacità dell'economia. L'output potenziale è il livello

dell'output che sale nel lungo periodo quando, per definizione, i salari e i prezzi hanno raggiunto i

loro livelli di equilibrio. É il percorso economico nel quale l'output è determinato dall’offerta.

Secondo, fluttuazioni intorno al trend dell'output potenziale sono prevalentemente spinte da

cambiamenti nei componenti della funzione della domanda aggregata. L'output corrente, Yt, è il

livello dell'output determinato dalla domanda. Descrive fluttuazioni intorno al [trend] dell'output

potenziale ed è assunto essere inversamente relazionato al tasso d'interesse reale e, dunque, sotto

l'influenza delle BC attraverso le politiche di amministrazione del tasso d'interesse. In questo modo,

il nuovo consenso promuove il punto di vista secondo il quale le decisioni sulla politica di finetuning macroeconomica, come per esempio la politica monetaria, sono capaci di minimizzare

fluttuazioni dell'output corrente intorno all'output potenziale.

Un altro fattore del gruppo di equazioni è che mostra in una maniera molto semplice gli

obbiettivi finali e gli obiettivi operativi delle BC. La stabilità dei prezzi nel lungo periodo e

dell'output nel breve periodo sono gli obbiettivi finali della politica monetaria e il tasso reale

d'interesse r è la variabile obiettivo operante usata per compiere questi obiettivi finali.

Naturalmente, le BC determinano solamente il tasso d'interesse nominale di breve periodo. Tuttavia,

è generalmente assunto che le BC sono in realtà capaci di stabilire ex-ante il tasso d'interesse reale

di breve periodo r adeguando appropriatamente il tasso d'interesse nominale a seconda dei

cambiamenti nell'inflazione attesa. L’approccio convenzionale dell’inflation targeting è dunque

coerente con l'evidenza empirica che mostra che variazioni nel tasso d'interesse sono in generale

tenuto in conto dalle risposte delle BC allo stato dell'economia piuttosto che da disturbanze casuali.

NB che in questo rispetto l'assenza di errori nella regola di reazione (equazione 3).

Questi fattori teoretici del punto di vista del nuovo consenso sulla politica monetaria sono

ottimamente descritti analizzando la natura dei processi di aggiustamento fondamentali

nell’approccio convenzionale dell’inflation targeting. Nella visione del nuovo consenso l'inflazione

da prezzi, è una conseguenza ["summary statistics"] che descrive lo stato dello squilibrio

economico. Siccome il tasso di crescita dell'output potenziale o naturale è ritenuta essere

indipendente dal livello e [time path] della domanda aggregata, idealmente l'output corrente

dovrebbe crescere in

_ ______ ___

linea con l'output potenziale. Ogni volta l'output corrente yt eccede il livello potenziale yt il tasso

d'inflazione accelera, cioè, πt > 0 nella equazione 1. Cambiamenti nel tasso d'inflazione segnalano

dunque la crescita imprevista della domanda aggregata in eccesso della crescita dell'offerta

aggregata. Aggiustando appropriatamente il tasso d'interesse nominale ai cambiamenti nel tasso

d'inflazione le BC possono poi portare l'output corrente in linea con l'output potenziale (equazione

2).

Sono due i fattori essenziali di questo processo di aggiustamento. Primo, la politica

monetaria ha effetto su variabili reali purché le rigidità nominali temporanee creino frizioni nel

meccanismo dello stabilimento dei prezzi. In altre parole, le rigidità riguardo i prezzi e i salari sono

la condizione necessaria perche le BC possano avere effetto sul tasso d'interesse reale di breve

periodo e quindi sull'output. Siccome nel lungo periodo i prezzi e i salari sono assunti essere

completamente flessibili, la politica monetaria non ha alcun effetto ne sulla crescita ne sul livello

dell'output e l'occupazione nel lungo periodo (Meyer, 2001, p. 3). Secondo, esiste un tarde-off tra

l'inflazione e la variabilità dell'output. NB che la variabile d'errore, St, nella prima equazione

rappresenta l'INS temporaneo. A seconda del peso assegnato alla variabilità dell'output relativo alla

variabilità dell'inflazione, una BC può desistere dal cambiare il tasso d'interesse reale e dunque

dall’avere effetto sulla domanda aggregata. Il risultato è che l'output gap sarà relativamente stabile

al costo di un livello d'inflazione più elevato. Alternativamente, una BC può optare per fluttuazioni

inferiori nel tasso d'inflazione e per una superiore variabilità dell'output gap. In questo caso

alternativo, dopo uno INS positivo una BC alzerebbe il tasso d'interesse reale in modo di ridurre il

livello corrente dell'output e quindi del tasso d'inflazione. La variazione dell'output gap sale mentre

la variazione del tasso d'inflazione cade (Walsh, 2002, pp. 341-342; Arestis et al., 2002).

3.

ALCUNI ASPETTI PROBLEMATICI DELL'APPROCCIO CONVENZIONALE

DELL'INFLATION TARGETING

Secondo il punto di vista del nuovo consenso sulla macroeconomia un livello di prezzi

stabile è assunto per eliminare o almeno limitare, oltre ad altri, i seguenti problemi: (i) shoe leather

costs sull’area degli equilibri monetari, (ii) distorsioni nei sistemi di tassazione e di previdenza

sociale a causa della mancanza della completa indicizzazione delle tasse e dei benefici, e (iii)

informazione caotica a causa della difficoltà nel distinguere i cambiamenti di prezzo generali da

quelli relativi (Cecchetti, 2000).

Tuttavia, un primo problema in un contesto di politica monetaria come quello appena

descritto è la possibilità che alcune recessioni economiche diventino indotte dalla politica

monetaria. Evidenza sulla probabilità che recessioni siano indotte dalla politica monetaria è

presentata da Romer e Romer (1989). Sulla base degli archivi del Federal Reserve System (Fed),

argomentano che fino a sei delle otto recessioni post-guerra negli Stati Uniti sono apparentemente

stati preceduti da decisioni del Fed per causare un calo economico per ristabilire l'inflazione. In

ognuno dei casi, il Fed sembra aver fatto la decisione cosciente di estrarre una influenza

contrazionaria sull'economia, quindi sacrificando l'output reale e l’occupazione per ottenere una

minore inflazione (vedere anche Fuhrer e Schuh, 1998, p. 3). Inoltre, e crucialmente, Romer e

Romer mostrano che gli shock nella politica monetaria hanno effetti altamente persistenti

sull'output, anche se riconoscono il fatto che le semplici procedure auto regressive usate non

possono affidabilmente distinguere tra effetti permanenti e effetti a lungo termine ma ciononostante

transitori. Bernanke e Mihov (1998) offrono ulteriore evidenza su questa questione. Usando la

metodologia VAR, mostrano che esiste supporto per l'argomento che shock della politica monetaria

persistenti ma ciononostante transitori hanno un effetto permanente sull'output. Bernanke e Mihov

(1998) presentano le stimate funzioni degli impulsi del PIL reale in replica a uno shock monetario

transitorio e mostrano che non svaniscono verso zero come richiesto dal principio della neutralità

nel lungo periodo della politica monetaria. In più, le loro stime implicano un impatto significativo

della politica monetaria sul PIL anche dopo dieci anni.

La possibilità che politiche monetarie restrittive abbiano effetti reali che sono altamente

persistenti alza la possibilità che diventino persistenti. Se fosse cosi, non c'è garanzia che, per

esempio, nella presenza di INS acutamente positivi, i presunti benefici della stabilità dei prezzi in

realtà eccedino i costi in termini di perdite di output permanenti (Fontana e Palacio - Vera, 2002, p.

560). Questo e' rappresentato nella Figura 1 sotto (Filardo, 1998, p.35).

Figura 1: Perdita di Output Associata con Disinflazione in una Strategia di Inflation

Targeting Convenzionale

Il tempo è misurato sull'asse orizzontale mentre il log dell'output (corrente e potenziale) è misurato

sull'asse verticale. La linea spessa positivamente inclinata rappresenta il [time path] del (log del)

l'output potenziale mentre la linea tratteggiata positivamente inclinata rappresenta il [time path] del

(log del) l'output corrente. L'inflazione corrente (π) è assunta essere inizialmente uguale

all’inflazione obiettivo (π*) quindi tutte e due le linee seguono la stessa traiettoria. Ma in t0

l'economia è colpita da un INS positivo e quindi il nuovo livello d'inflazione corrente (π0) è al di

sopra del livello obbiettivo. Il risultato è che la BC alza il tassi d'interesse (reali) per provocare un

calo nell'output corrente in modo che l'inflazione corrente possa eventualmente ritornare

all’obiettivo. Se l'output potenziale è indipendente dal livello e [time path] della domanda aggregata

(come ritenuto nella figura 1) allora, siccome l'output corrente cala al di sotto del suo livello

potenziale, il tasso d' inflazione converge gradualmente al suo obbiettivo. Eventualmente, la BC

abbassa i tassi d'interesse quindi lasciando che l'output ritorni al percorso potenziale originale. La

perdita del "flusso" dell'output causata dalla politica monetaria restrittiva è misurata dal cosiddetto

rapporto di sacrificio, cioè la percentuale di riduzione dell'output reale necessaria per abbassare

l'inflazione di un punto percentuale. É bene notare che il la perdita del "flusso" dell'output è uguale

all'area confinata (A). In altre parole, anche se la BC rischia una recessione per contrastare l'INS

positivo, la recessione non può avere effetti di lungo periodo sullo stock di capitale per lavoratore o,

più in generale, sul livello dell'output potenziale (Palley, 2002, p. 25). Nel contesto della Figura 1,

la recessione non cambia né la posizione o l'inclinazione della linea spessa positivamente inclinata.

Le conclusioni sono drammaticamente differenti se, per esempio, la politica deflazionistica

causa un calo nell'output corrente che porta poi, per ragioni che saranno discusse nelle prossima

sezione, a uno spostamento verso il basso della linea spessa positivamente inclinata che rappresenta

(il log del) l'output potenziale. Questo è mostrato nella Figura 2.

Figura 2: Perdita di Output Accociata con Disinflazione in un’ Economia Path-Dependent

In questo caso, se la BC punta a colpire l'inflazione obiettivo, e il rapporto di sacrificio rimane

costante, dovrà ora mantenere l'output corrente al di sotto dell'output potenziale fino a più o meno

(t2), con (t2 > t1). Inoltre, la BC non sarà capace di riportare l'output corrente alla sua traiettoria

originale. La perdita del "flusso" dell'output causata dal processo deflazionistico è ottenuta dalla

somma delle aree A, B, e C. Significativamente, la perdita di "flusso" dell'output cresce col tempo

siccome l'area C non ha confine.

4.

FONTI DI PATH DEPENDENCY NELL'ECONOMIA

Il paragrafo conclusivo della sezione precedente ha presentato il caso di uno spostamento

verso il basso del (log del) la linea dell'output potenziale a causa di un calo nel livello corrente della

domanda aggregata e l'output che era, a sua volta, causato da una politica deflazionistica. Ma

quanto è probabile che un calo (aumento) nel livello della domanda aggragata porti a uno

spostamento positivo significativo e permanente nella traiettoria del (log del) l’output potenziale?

Un risposta positiva indica che il [time path] a lungo termine dell'output reale e dell'occupazione, e

non solo la loro volatilità, è determinata, almeno in parte, dalla politica monetaria. Questa

possibilità è di solito respinta a priori dai proponenti del punto di vista del nuovo consenso della

macroeconomia. Tuttavia, vari studi empirici e teorici ci suggeriscono che è una possibilità reale. In

questa sezione, tre tipi di modelli rappresentanti diversi fonti della dipendenza del percorso

nell'economia sono discussi, cioè modelli di crescita spinti dalla domanda, modelli di hysteresis, qui

formalizzati come processi "unit root" (unità radice) e modelli "hysteretic", e modelli di equilibri

multipli. [Path dependency] (della dipendenza del percorso) è qui utilizzata come una sequenza

specifica di cambiamenti ed aggiustamenti. Modelli di [Path dependency] (della dipendenza del

percorso) riconoscono quindi esplicitamente che ogni sequenza di cambiamenti ed aggiustamenti

influenza il sistema economico con memorie che hanno effetto sui risultati economici presenti e

futuri (Kriesler, 1999).

4.1.

Modelli di Crescita Spinta dalla Domanda

Una prima fonte di Path dependency nell'economia è relazionata ai modelli di crescita spinta

dalla domanda che mostrano una possibilità che la crescita economica è, almeno in parte,

determinata dalla domanda aggregata (Setterfield, 1999, 2002; Leon-Ledesma and Thirlwall, 2002;

McCombie et al., 2002). Il settore letterario nel quale questo punto di vista è stato sviluppato va

indietro fino al lavoro di Young (1928). Modelli di crescita spinta dalla domanda sfidano due

preposizioni base della teoria di crescita neoclassica, cioè che (a) la domanda aggregata ha un

impatto solamente transitorio sulla misura di utilizzo delle risorse produttive esistenti (se c'è l'ha

nemmeno un impatto), e che (b) il tasso d'espansione di queste risorse col passare del tempo non è

influenzato significativamente dalla domanda aggregata. In altre parole, i modelli di crescita spinta

dalla domanda vogliono mostrare che la domanda aggregata ha effetto sul percorso dell'output

corrente e potenziale. Per esempio, l’offerta di lavoro potrebbe essere influenzata, attraverso il

tasso di partecipazione nella forza lavorativa e schemi d'immigrazione, dal livello reale degli

stipendi. Similarmente, la domanda per l'investimento, e quindi la disponibilità del capitale può

essere influenzata positivamente attraverso profitti ed accessi alle finanze esterne risparmiate con il

livello di output realizzato. Infine, progressi nella tecnologia possono essere stimolati tamite il

processo di apprendimento attraverso l’esperienza pratica ed attraverso innovazioni per espansioni

nel livello della domanda aggregata (Schmookler, 1966; Geroski e Walters, 1995; Brouwer e

Kleinknecht, 1999). Quindi, la quantità, qualità, e distribuzione settoriale delle risorse produttive

esistenti sono sia l'effetto che la cause del processo della crescita economica.

Ci sono due rami principali di modelli di crescita spinta dalla domanda. Un primo ramo si basa

sull'ipotesi Veblen-Myrdal della "causa circolare e cumulativa" (Myrdal, 1957; anche Veblen,

1919). Secondo questa ipotesi, I metodi dei meccanismi del mercato sono concepiti come un

processo continuo nel quale le forze economiche interagiscono l'una sull'altra. Un cambiamento

iniziale al sistema supporta quindi cambiamenti addizionali che, rinforzando e amplificando il

cambiamento iniziale, portano il sistema più lontano rispetto alla sua posizione iniziale.

La letteratura identifica varie forze economiche che portano a processi cumulativi,

comprendendo l'aumento dei ritorni a scale, l'apprendimento e progressi tecnologici, e la domanda

aggregata. Secondo Young (1928) l'espansione dei mercati apre la porta ad un aumento nell'uso di

differenti metodi di produzione e ad una progressiva specializzazione delle industrie nell'aumentare

l'efficienza della produzione che si manifesta in aumentati volumi di produzione e un ulteriore

espansione dei mercati. L'esistenza di questo aumento dei ritorni dinamici a scale dimostra quindi il

punto di vista che un cambiamento nel sistema economico possa diventare progressivo e propagarsi

in una maniera cumulativa. Questo processo cumulativo è rinforzato da un sistema di

apprendimento pratico e un indotto progresso tecnologico. Lo sviluppo di nuove tecnologie di

produzione, come l'introduzione e differenziazione dei beni, risulta in profitti e crescita economica

che a sua volta inducono, attraverso un più elevato tasso di impegno innovativo, ulteriori

cambiamenti al sistema economico. In questo processo cumulativo la domanda aggregata svolge un

ruolo fondamentale. Primo, in buona parte il progresso tecnico è indotto da una aspettativa

d'incremento della domanda per servizi e beni. Secondo, e significativamente, lo sviluppo di

progressi tecnologici dipende dalla convalida della crescita dei mercati.

Un secondo ramo di modelli di crescita spinta dalla domanda è strettamente correlata al

punto di vista di John Cornwall a riguardo della crescita come processo di interazione tra la

domanda aggregata e l’offerta aggregata (Cornwall, 1972, Ch. 4). La principale spinta di questo

punto di vista è che in un qualsiasi momento in un sistema economico ci sono diversi beni con

diverse elasticità di reddito della domanda (per esempio beni di lusso e necessità con un elasticità di

reddito della domanda superiore o minore di uno, corrispondentemente). Ritenendo un incremento

dell'output e stipendi spinto dall’ offerta, causato per esempio da un incremento della produttività, il

livello della domanda aggragata cambierebbe a causa di un cambiamento nella composizione della

domanda di consumo. Significativamente, la domanda aggregata avrebbe influenza retroattiva

sull'offerta aggregata attraverso effetti sul comportamento della produttività. Secondo Cornwall,

questo è dovuto al fatto che la possibilità di ottenere economie di scala e incrementi in produzione

attraverso produzione di massa è positivamente relazionata all'intensità del capitale della scelta

tecnica dalle aziende individuali. A sua volta, il grado d'intensità del capitale scelto da qualsiasi

azienda individuale è positivamente relazionato al tasso di crescita della domanda previsto per i

propri servizi e beni. Visto dal punto di vista macroeconomico, questo significa che è più probabile

che le aziende adottino tecniche con capitali altamente intensivi, e quindi per ottenere incrementi

della produttività per l'economia in generale, quando la domanda cresce ed è previsto che cresca

relativamente fortemente. Un punto di vista simile può anche essere applicato per il tasso di

trasferimento delle risorse. Più è alta la corrente e il tasso di crescita atteso della domanda, più è alta

la mobilità del lavoro e il tasso di trasferimento del capitale da un settore all'altro.

L'implicazione di politica evidente derivata dai due rami di modelli di crescita spinta dalla

domanda è che la politica fiscale e monetaria può attivamente contribuire a una crescita economica

a lungo termine generando un alto livello di domanda aggregata.

4.2.

Modelli di "Hysteresis"

Un secondo percorso di Path dependency nell'economia è relazionato al cosiddetto modello

di "hysteresis" che ha origine nel diciannovesimo secolo nelle scienze fisiche per denotare effetti

persistenti di esposizione temporanea di metalli ferrici a campi magnetici. Economisti hanno

recentemente usato questo concetto specialmente nel campo della teoria della disoccupazione

siccome le sue proprietà sembrano essere adatte alle dinamiche dell'occupazione degli scorsi due

decenni (Cross, 1995). L'ambiente di crescita bassa degli anni ‘70 potrebbero spiegare l'elevato

livello di disoccupazione. Tuttavia, la ripresa economica degli anni ‘80 e ‘90 non potrebbe

facilmente essere relazionata alla persistenza dell'elevata disoccupazione, specialmente nell'Europa

Occidentale. Per questa ragione, negli anni recenti alcuni economisti hanno cominciato a

rimpiazzare gli strumenti familiari dinamici reversibili della teoria della disoccupazione, cioè, la

nozione degli shock esogeni reversibili al sistema (e vecchi aggiustamenti), con il concetto di

hysteresis (Katzner 1993).

Nel discutere l'uso dell’hysteresis in economia è importante distinguere le interpretazioni

teoriche dai modelli empirici di hysteresis. Da un punto di vista teorico l'hysteresis è abitualmente

visto in due ipotesi, cioè l'ipotesi del "fenomeno del mercato del lavoro" e l'ipotesi

dell'"insufficienza del capitale". L'ipotesi del fenomeno del mercato del lavoro reclama effetti di

hysteresis nel mercato del lavoo a causa dell'impatto negativo di una domanda aggregata bassa

sull’offerta effettiva del lavoro attraverso, per esempio, la svalutazione delle competenze e perdita

di motivazioni lavorative in individui disoccupati (e.g. Blanchard et al., 1986; Franz, 1987; Ball,

1999) oppure l'esistenza di relazioni insider-outsider (e.g. Blanchard e Summers, 1987; Lindbeck e

Snower, 1989). L'ipotesi di insufficienza del capitale si riferisce a effetti di hysteresis nel mercato

del capitale a causa dell'influenza della domanda aggregata sugli investimenti e quindi sullo stock di

capitale nell'economia (e.g. Sarantis, 1993; Rowthorn, 1999; Arestis e Biefang-Frisancho Mariscal,

2000; Arestis e Sawyer, 2002; Sawyer, 2002). In altre parole, shock di domanda negativi hanno

effetto sull'occupazione e sugli investimenti ma quando gli shock invertono, la disoccupazione non

ritorna ai livelli precedenti a causa di un livello insufficiente di stock capitale nell'economia.

Da un punto di vista empirico, l'uso relativamente recente del concetto di hysteresis

nell'economia ha generato un numero di diverse, e non sempre consistenti, caratterizzazioni formali

(Amable et al., 1995). Per questa ragione, due tipi diversi di modelli di hysteresis verranno discussi

in questa sezione, cioè i processi di "unità radice" (unit root) e modelli "hysteretic".

4.2.1. Processi "Unità Radice" (“Unit Root”)

Nell'economia l'hysteresis è generalmente associata con modelli lineari dinamici

caratterizzati da sistemi di radice zero (per esempio, zero eigenvalue,) per tempo continuo o per

sistemi di unità radice (unit root) per processi distinti (Gavazzi e Wyplosz, 1985; Amable et al.,

1995). In questi sistemi esiste un continuum dell'equilibrio, e l' equilibrio raggiunto, selezionato dal

continuum stesso, dipende dalle caratteristiche particolari del sistema. In uno scenario

deterministico, il punto finale di equilibrio dipende sulle condizioni iniziali delle variabili come sui

parametri che descrivono la velocità di aggiustamento. In uno scenario [stochastic], questo significa

che la posizione del sistema è determinato dalla cronaca di shock esogeni. In particolare, gli shock

si cumulano all'infinito senza svanire progressivamente. Nel caso semplice di un equazione

[stochastic] di primo ordine di differenza, la soluzione generale prende la seguente forma (vedi

Katzner, 1993):

(4)

così che se Xt possiede un’ unità radice (unit root) allora a = 1 e:

(5)

Come un risultato, in un sistema come (5), i valori della variabile Xt dipendono non solo sulla storia

della variabile esogena ε ma anche sulle condizioni iniziali della variabile X0 (Franz, 1990).

Riguardo alla figura 2 questo significa che un INS transitorio positivo all'economia (ε0, per

esempio) causante qualche decisione contraddittoria di politica monetaria influenza il sistema con

una memoria che ha effetto permanente sul percorso temporale del (log del) l'output potenziale,

quindi causando uno "sfregio" permanente sull'economia (Mankiw, 2001, p.48). Dunque, sotto un

regime convenzionale di inflation targeting, e ritenendo che l'inflazione corrente è inizialmente

uguale all'obbiettivo, INS positivi portano perdite di output permanenti, mentre INS negativi

portano guadagni di output (Fontana e Palacia-Vera, 2002; Arestis e Sawyer, 2005).

Una proprietà interessante di un sistema come quello rappresentato dalla (5) è che uno shock

iniziale seguito da uno d'intensità equivalente ma di segno inverso porta il sistema alla sua

posizione iniziale a prescindere dall'intensità dello shock. In altre parole, se le dinamiche dell'output

in figura 2 fossero descritte da un processo di unità radice (o un processo di radice zero in tempo

continuo), allora un INS negativo a t2 della stessa intensità di uno positivo occorrente a t0

porterebbe l'output corrente al suo percorso temporale iniziale di output potenziale. Questa proprietà

di "reversibilità" ha una implicazione non desiderabile per chi cerca effetti permanenti di shock

transitori e, dunque, per effetti di hysteresis che spiegano le dinamiche dell'occupazione degli ultimi

due decenni (e.g. Clarida et al., 1999). Se shock esogeni sono generati da una distribuzione di

probabilità simmetrica, allora, in media, gli shock negativi e positivi si cancellano a vicenda a lungo

termine. Quindi, coi sistemi di unità radice, qualsiasi effetto permanente a lungo termine sull'output

e sull'occupazione può essere causato solamente da una delle circostanze seguenti. Primo, shock al

sistema economico vengono generati da una distribuzione di probabilità asimmetrica. Secondo, e

indipendentemente dalla natura della fonte degli shock economici, la risposta agli shock da parte di

chi decide la politica è asimmetrica.

La rilevanza di queste due circostanze per poter comprendere come avvenimenti reali

possano produrre effetti sulla dipendenza del percorso non sono da ignorare. Per esempio, anche se

è estremamente difficile determinare empiricamente la natura della probabilità di distribuzione di

shock che colpiscono l'economia, è ragionevole argomentare che per paesi OECD non ci sono stati

INS negativi comparabili agli INS positivi del prezzo del petrolio negli anni 70. Inoltre, la sezione 5

mostra che con una strategia convenzionale di inflation targeting l'output sarà, in media, al di sotto

dell'output potenziale, anche se gli INS sono distribuiti simmetricamente. Ancora più

significativamente, come risultato del dibattito accademico sulla credibilità della politica il

consenso nei cerchi politici è che è sempre, o quasi sempre, appropriato per la politica monetaria di

"errare per cautela" (Forder, 2001, p.23; e Hargreaves Heap, 1980, p.611), cioè, adottare una

posizione monetaria conservativa parziale alla contrazione economica e perdita di output.

Nonostante la proprietà di reversibilità, sistemi di unità radice possiedono un altra proprietà

importante, originalmente presentata come l'ipotesi della "decelerazione" dell'occupazione e crescita

di Hargreaves Heap (1980). Il modello discusso ha queste due equazioni finali:

Δπt = b (u*t − ut)

(6)

Δu*t = − c (u*t − ut)

(7)

dove u* rappresenta il tasso naturale di disoccupazione, u rappresenta il tasso corrente di

disoccupazione e (delta) rappresenta una variazione positiva in tempo distinto. Una sostituzione

dell'equazione (7) nell'equazione (6) porta:

Δπt = b / c * Δu*t

(8)

L'implicazione dell'equazione (8) colpisce proprio le fondamenta dell'approccio

convenzionale dell’inflation targeting. Hargreaves Heap argomenta nella maniera seguente:

Considera un governo che sceglie e mantiene un livello particolare di

disoccupazione al di sotto del suo tasso "naturale" corrente. Questo causerà un

incremento nel tasso d'inflazione, ma ridurrà anche il tasso "naturale" di

disoccupazione nel periodo di tempo seguente così da causare che l'incremento nel

tasso d'inflazione nel prossimo periodo temporale sarà inferiore a quello del primo

periodo. Quindi, se il governo mantiene il tasso di disoccupazione al suo livello

prescelto, allora lo spazio tra questo livello e il livello "naturale" diventerà sempre

inferiore, fino a che il livello di disoccupazione diventa il livello "naturale" e il tasso

d'inflazione si stabilizza (Hargreaves Heap, 1980, p.617).

In altre parole, la relazione data dall'equazione (8) indica che non esiste una via di mezzo tra

il cambiamento nel livello "naturale" di disoccupazione e il tasso terminale d'inflazione. Quindi,

questa conclusione apre la porta ad una strategia nella politica macroeconomica che punta ad un

bilancio tra la disoccupazione e l'inflazione. In particolare, più è alto c e più è basso b

nell'equazione (8), poi più è vantaggioso il trade-off e vice-versa.

4.2.2. Modelli di "Hysteretic"

Le deboli caratteristiche dei modelli di unità radice causate dalla proprietà di reversibilità

hanno recentemente portato economisti ad investigare le proprietà generali di sistemi mostranti

effetti di hysteresis. A giudicare dal lavoro del matematico Russo Mark Kransnosel'skii

(Kransnoselskii e Pokrowskii, 1989), è condivisa l'idea che la proprietà di hysteresis è una proprietà

dei modelli non-lineari con micro elementi eterogenei e che, per le rappresentanze più elementari,

effetti di hysteresis sono modellati al meglio in un contesto di output-input (Amable et al., 1995).

Un sistema è detto hyteretic quando mostra "rimanenza", cioè quando il valore dell'output è

influenzato permanentemente da un cambiamento nel valore dell'input appropriato.

Il punto fondamentale è che nei sistemi hysteretic una forza rilevante esogena che modifica

il valore del parametro λ implica un cambiamento strutturale nella dinamica del sistema. Per

esempio, la modifica strutturale potrebbe spostare il sistema al di fuori del punto di equilibrio

iniziale verso un punto di equilibrio nuovo. Alternando la forza esogena per portare il parametro λ

al suo valore iniziale, viene prodotta una deformazione strutturale di magnitudine uguale ma di

segno inverso. Tuttavia, e questa è una differenza cruciale con il caso dei modelli di unità radice, il

sistema non ritorna al punto di equilibrio originale. In altre parole, il cambiamento temporaneo nel

valore del parametro λ produce un effetto "rimanente" sullo stato finale del sistema (Amable et al.,

1995, p. 172; vedi anche Lavoie, 2002, p. 18). Da questo punto di vista, la differenza essenziale tra i

modelli di unità radice e modelli "hysteretic" si esprime nelle caratteristiche formali del processo

dinamico. In quest'ultimo l'applicazione di una forza esogena cambia solamente le variabili di stato

di un sistema e, quindi, quando l'applicazione iniziale è invertita le variabili di stato tornano al loro

valore originale. Il sistema non è dunque finalmente influenzato da applicazioni temporanee di una

forza esogena.

In contrasto, nei modelli hysteretic, un cambiamento nel valore del parametro λ, a causa di

un applicazione di una forza esogena rilevante, produce un cambiamento strutturale nelle

caratteristiche formali delle dinamiche del sistema. Quindi, quando il cambiamento in λ è invertito

il sistema non ritorna alla sua posizione iniziale. L'applicazione di una forza esogena rilevante al

sistema ha influenzato, attraverso un cambiamento temporaneo ad λ, il numero, e proprietà di

stabilità, del set di equilibrio del sistema. Riguardo alla figura 2, una forza esogena che va a

modificare il valore di un parametro dell'economia influenzerebbe dunque la posizione della linea

che rappresenta (il log del) l'output potenziale.

Una proprietà importante dei modelli hysteretic è che non tutte le applicazioni di forze

esogene modificano il valore di un dato parametro λ del sistema. In altre parole i modelli hysteretic

mostrano una memoria selettiva ai valori extremum non-dominati di cambiamenti passati all'input

del sistema (Cross, 1995, pp. 190-196). Un valore extremum non-dominato è definito come un

massimo (minimo) locale che è maggiore (inferiore) a qualsiasi cambiamento che lo segua. Questo

significa che solamente il valore massimo (minimo) globale dei cambiamenti passati all'input del

sistema, e qualsiasi altro discendente (ascendente) sequenza di valori massimi locali, produce un

cambiamento strutturale nelle caratteristiche formali della dinamica del sistema.

Riguardo alle caratterizzazioni formali di una possibile fonte di dipendenza del percorso i

modelli di hysteretic hanno sia pregi che difetti. Primo, i modelli hysteretic portano l'attenzione alla

possibilità che l'applicazione di una forza esogena al sistema economico prendi la forma di

decisioni di politica coscienti. Secondo, i modelli hysteretic suggeriscono che questi effetti

permanenti sono una proprietà dei modelli non-lineari con microelementi eterogenei. Questo

significa che una considerazione non insignificante nell'analizzare il risultato finale di un

cambiamento nella politica monetaria è il problema complesso di come aggregare la risposta di

gruppi eterogenei di agenti economici ai cambiamenti nei tassi d'interesse (Chick e Dow, 2002;

Dow 2004).

4.3.

Modelli di Equilibri Multipli

Una fonte finale potenziale di Path dependency è l'esistenza di una molteplicità discreta e

finita di equilibri in modelli non-lineari. Per esempio, nel loro studio dei cicli industriali degli Stati

Uniti De Long e Summers (1998) parlano della presunta differenza stazionaria natura della

sequenza temporale del PIL reale e mostrano che le fluttuazioni nella produzione appaiono

persistere indefinitamente. Riconoscono che questo risultato può essere spiegato da cambiamenti

permanenti nella tecnologia di produzione (De Long e Summers, 1998, p.435). Ciononostante,

suggeriscono che la nozione delle economie oscillanti intorno a un unico equilibrio determinato

dall’offerta non è appropriata. Mantengono la posizione che fluttuazioni nella domanda aggregata

causano più probabilmente uno spostamento tra equilibri dell'economia. I risultati macroeconomici

sono dunque dipendenti sul percorso. L'esistenza di una molteplicità di equilibri è giustificata da: (i)

la presenza di "entità esterne" basate sulle considerazioni di ricerca (Diamond, 1982), o ritorni

aumentanti a scale (Weitzman, 1982); (ii) l'esistenza di fallimenti di credito (Stiglitz, 1988), e (iii)

effetti hysteretic. Similarmente, Dixon (1988) mostra che una economia imperfettamente

competitiva mostra un raggio naturale di livelli di occupazione, e quindi politiche

macroeconomiche possono essere usate per selezionare particolari livelli di occupazione (vedi

anche Manning, 1990). In particolare, causando spostamenti tra equilibri diversi dell'economia,

shock nella domanda aggregata possono produrre effetti permanenti sull'output e occupazione. A

sua volta, questo apre la porta a politiche macroeconomiche che migliorano il welfare con uno

spostamento dell'economia ad una posizione di equilibrio con inflazione bassa e alta occupazione

come obbiettivo.

5.

LA POLITICA MONETARIA IN UN ECONOMIA DI PATH DEPENDENCY:

L'APPROCIO "OPPORTUNISTICO FLESSIBILE"

Nelle sezioni precedenti due problemi con l'adozione del sistema convenzionale

dell’inflation targeting sono stati identificati, cioè che (1) recessioni possono essere indotte dalla

politica, e (2) cambiamenti persistenti ma transitori nel livello della domanda aggregata possono

avere effetti permanenti sull'output e sull'occupazione. In questa sezione un sistema di inflation

targeting che cerca di neutralizzare questi due problemi viene presentato (Fontana e Palacia-Vera,

2003).

In ordine per mantenere la discussione il più semplice possibile, seguendo Palacio-Vera

(2005) è usata una versione modificata del modello IS-MP-IA di Romer (Romer 2000). Nella figura

3 di sotto, l’output e l’inflazione sono misurati sugli assi orizzontali e verticali, rispettivamente. Il

livello corrente di output e tasso di inflazione sono determinati dall’intersezione della curva di

domanda aggregata (d'ora innanzi AD) e una curva di offerta aggregata di breve periodo, la

cosiddetta linea di aggiustamento dell’inflazione (d’ora innanzi IA). La linea orizzontale IA0 riflette

il fatto che nel breve periodo il tasso di inflazione presenta alcuni gradi di persistenza come i

cambiamenti nella AD sono interamente convertiti in cambiamenti dell’output. Movimenti

nell’output gap perciò sposteranno la linea verso l’alto o verso il basso nei prossimi periodi, se

l’output corrente è al di sopra o al di sotto dell’output rispettivamente. In più, INS negativi (positivi)

spostano la linea IA verso il basso (verso l’alto) contemporaneamente.

Figura 3: Politica Monetaria in un’ Economia Path Dependent: L’ Approccio Opportunistico

Standard

Un’altra caratteristica del modello rappresentato nella figura 3 è che il livello di output

____ _____

___ ______

corrente può vagare liberamente tra il limite superiore yu ed il limite inferiore yL senza aver nessun

effetto significativo sul tasso di inflazione corrente. In altre parole, per la variazione dei valori

dell’output

___ ______

_____ ____

potenziale tra le due linee verticali solide yu e yL il tasso di inflazione è costante in assenza di INS.

La linea orizzontale IA si sposterà perciò verso l’alto quando il livello di ooutput corrente è sopra il

___ ______

limite superiore yu, e si sposterà verso il basso quando il livello di output corrente è al di sotto del

______ ___

limite inferiore yL. Ciò significa che l’output gap che mantiene l’inflazione costante è un altopiano

__ ______ __

__ ______ _

misurato dalla distanza yu – yL piuttosto che un singolo punto come nell’approccio convenzionale

dell’inflation targeting.

La riflessione finale sulla Figura 3 è che la funzione AD è rappresentata da una curva

concava inclinata verso il basso. La funzione AD inclinata negativamente è derivata da un insieme

di 3 equazioni discusse nella Sezione 2. Come l’inflazione corrente aumenta al di sopra

dell’inflazione obiettivo di lungo periodo, la banca centrale aumenta il tasso di interesse reale che

conduce tramite un decremento nella domanda aggregata ad una riduzione nell’output e

nell’occupazione (vedi, per l’analisi grafica, Palacio-Vera 2005, Figura 1). In modo simile, la

concavità della funzione AD deriva dalla natura della reazione funzione della CB (guarda

l’Equazione 3 nella Sezione 2). Ai più alti livelli di inflazione, presumendo che gli altri parametri

siano uguali ,è più facile per la CB ridurre i tassi di interesse reali e quindi stimolare la domanda

aggregata dato che, a causa dell’esistenza di un più basso salto sul tasso di interesse nominale, è

sempre più difficile per la CB produrre effetti simili ai più bassi livelli di inflazione. Anche, a più

alti livelli di inflazione la CB è disponibile a sacrificare un sempre più vasto ammontare di output

per impedire che l’inflazione incrementi ulteriormente al di sopra dell’inflazione obiettivo di lungo

periodo.

Una cruciale implicazione politica della concavità della funzione AD nella Figura 3 è che, se

la probabilità distributiva degli INS nel colpire l’economia è simmetrica, allora la convenzionale

reazione funzione della CB conduce a risultati inefficienti. Per esempio, assumendo nella Figura 3

che l’economia è in una posizione di equilibrio (punto A), con l’inflazione corrente e l’inflazione

obiettivo di lungo periodo uguali a π0 ed un livello di equilibrio dell’output uguale a y0. Se adesso

l’economia è colpita da un positivo, e poi da un negativo INS di uguale misura, sotto l’approccio

convenzionale dell’inflation targeting la CB dovrebbe rispondere prima aumentando e poi

riducendo i tassi di interesse nominale e reale. I nuovi punti di equilibrio, in corrispondenza

dell’intersezione della AD con le nuove linee IA1 ed IA2, sarebbero perciò i punti B e C,

rispettivamente. Nel lungo periodo INS non dovrebbero colpire l’output medio in quanto si

bilanciano a vicenda. Tuttavia, non è questo il caso nella Figura 3 dove il nuovo livello medio di

output yN, una media di yc e yB per esattezza, sarà al di sotto del livello di output iniziale di

equilibrio y0. Importantemente, sotto le nostre assunzioni, finché il nuovo livello medio di output è

al di sopra del più basso limite di output potenziale di yL, non porterà giù l’inflazione. Allo stesso

tempo, se qualsiasi degli effetti di path-dependent presentati nella sezione precedente sono al

lavoro, allora il nuovo più basso livello medio di output può crucialmente avere effeti negativi sul

livello di output potenziale. In termini della Figura 3, il nuovo livello medio di output dovrebbe

______ ___

_ ______ __

_____ ____

situarsi tra y0 e yL, e potrebbe spostare a sinistra le linee solide verticali yL e yu. Senza anticipare

troppo di un punto discusso poi nella sezione, questo significa che seguendo l’approccio

convenzionale dell’inflation targeting la risposta della CB a INS può involontariamente

incrementare il rapporto di sacrificio nell’economia (guarda la Figura 2). Cosa è peggio è che questa

strategia ha reso deleteri gli effetti di lungo periodo. Un circolo vizioso è scattato, dove per ogni

riduzione mirata, data nel livello dell'inflazione, più la BC sgonfia l’economia oggi, piu' avrà

bisogno di farlo in futuro.

Il regime alternativo dell’inflation targeting proposto in questa sezione affronta questo

problema, e con le limitazioni dell’approccio convenzionale dell’inflation targeting, più

generalmente. È una versione modificata del così detto approccio “opportunistico” alla disinflazione

che è stato discusso agli incontri del Federal Open Market Committee (per esempio Federal Reserv

Board 1995, 1996), formalmente presentato da Orphanides e Wilcox (1996) e esplorato

quantitativamente in Orphanides et al. (1997). Im termini degli effetti di path-dependent presentati

nella sezione precedente l’approccio opportunistico segnala un progresso significativo

dall’approccio convenzionale dell’inflation targetig. Per ogni dato insieme di condizioni

economiche fondamentali, esso chiama infatti per una strategia deflazionistica più cauta, e quindi

minimizza la possibilità che recessioni economiche siano indotte dalla politica. La Tabella 1, le

colonne 1 e 2 sotto riassumono le differenze cruciali tra i due approcci.

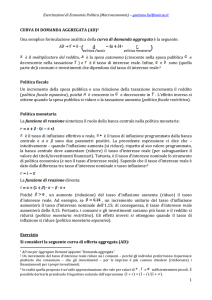

Entrambi gli approcci iniziano con la premessa che la stabilità dei prezzi è l’obiettivo

appropriato di lungo periodo della politica monetaria. Come un risultato in una condizione di alta

inflazione entrambi gli approcci suggeriscono di alzare i tassi di interesse nominale e reale.

Tuttavia, secondo l’approccio convenzionale dell’inflation targeting, la BC dovrebbe puntare a

realizzare constantemente la stabilità dei prezzi, non importa se l’inflazione corrente è alta o bassa.

In altre parole, finchè l’inflazione rimane al di sopra del suo obiettivo di lungo periodo la BC

dovrebbe stabilizzarla mettendo pressione verso il basso sull’inflazione attraverso rallentamenti nel

mercato del lavoro e dei beni. In contrasto, i promotori dell’approccio opportunistico mantengono

che, quando l’inflazione corrente e attesa è moderata, nonstante sopra l’obiettivo di lungo periodo,

la BC dovrebbe mantenere la produzione economica al suo livello potenziale.

1.

2.

3.

Una Banca Centrale

Convenzionale

Una Banca Centrale

Opportunistica

Una Banca Centrale

Opportunistica

“Flessibile”

Reazione politica a:

(a) Inflazione corrente ed attesa sopra

l’inflazione obiettivo di lungo periodo

ma dentro il più alto limite della zona

(a) aumenta il tasso

d’interesse reale

(a) aumenta il tasso

d’interesse reale nel caso

di qualsiasi pressione

inflazionistica altrimenti

non risponde, cioé

mantiene il tasso

d’interesse reale costante

(a) non risponde, cioé

mantiene il tasso

d’interesse reale

costante

(b) aumenta il tasso

d’interesse reale

(b) non risponde, cioé

mantiene il tasso

d’interesse reale costante

(b) riduce il tasso

d’interesse reale

(c) non risponde, cioé,

mantiene il tasso

d’interesse reale

costante

(c) riduce il tasso

d’interesse reale nel caso

di shock favorevoli

permanti o non risponde,

cioé mantiene il tasso

d’interesse reale costante

nel caso di shock

temporanei

(c) riduce il tasso

d’interesse reale

di inflazione (cioé, π0 < π < π1)

(b) Inflazione corrente ed attesa pari

all’inflazione obiettivo di lungo

periodo (cioé, π = π0

= π*)

(c) Inflazione corrente ed attesa sotto

l’inflazione obiettivo di lungo periodo

ma sopra il limite più basso della zona

di inflazione (cioé, π2

< π < π0)

Il modello di disinflazione opportunistico standard (per esempio, Orphanides and Wilcox

2002) è rapresentato nella Figura 3. Come prima l’inflazione obiettivo di lungo periodo è uguale a

π0, ma adesso una zona di inflazione relativamente vasta uguale a π1 – π2 è sitauta intorno ad esso.

Adesso assumiamo che l’inflazione corrente è sopra l’inflazione obiettivo di lungo periodo ma

sopra il più alto limite della zona di inflazione π1. In questo caso, finché non ci sono pressioni

inflazionistiche la BC mantine il tasso di interesse reale r, e perciò il livello di output corrente y,

costante. Nella Figura 3 questo è mostrato dalla lunga linea solida a y0. In altre parole, piuttosto che

iniziando una deliberata strategia deflazionistica la BC aspetta per circostanze esogene come un’

imprevista insufficienza nel livello della AD o uno INS negativo per poter raggiungere l’inflazione

obiettivo di lungo periodo (guarda, per una prima dichiarazione di questa visione “opportunistica”,

il poi presidente della Federal Reserv Bank di Philadelphia, Boehne, in Federal Reserve Board

1989, p. 19). Questa strategia politica evidenzia un progresso significativo con rispetto

all’approccio convenzionale dell’inflation targeting. Ciò significa che in una condizione di bassa

inflazione una BC opportunistica è meno deflazionistica rispetto ad una BC convenzionale, e quindi

la possibilità che le recessioni siano indotte dalla politica è ridotta.

Costruendo su Fontana e Palacio-Vera (2002,2003) e Palacio-Vera (2005), il caso è quì fatto

per una versione modificata dell’approccio opportunistico, chiamiamolo, l’approccio opportunistico

“flessibile”. L’approccio opportunistico flessibile iniza dallo stesso principio degli approcci

convenzionale ed opportunistico, vale a dire la stabilità dei prezzi è il risultato della politica

monetaria di lungo periodo. Ciò significa che, come nei due casi precedenti, in una situazione di

alta inflazione, cioè quando l’inflazione corrente o attesa è sopra il più alto limite della zona di

inflaizione (cioè, π > π1) l’approccio opportunistico flessibile indurrà e tollererà una perdita di

output in ordine per ridurre l’inflazione. Di nuovo, in accordo con l’approccio opportunistico, ed in

contrasto con il regime convenzionale dell’inflation targeting, l’approccio opportunistico

“flessibile” è d’accordo che in una condizione di bassa inflazione, vale a dire quando l’inflazione

corrente ed attesa sono sopra l’inflazione obiettivo di lungo periodo ma entro i limiti della zona di

inflazione attribuiti dalla BC, la possibilità che recessioni siano indotte dalla politica è ridotta se la

BC mantiene il tasso d’interesse reale costante. Tuttavia, differentemente dall’approccio

opportunistico standard, l’approccio opportunistico flessibile mantiene che quando l’inflazione

corrente è pari all’inflazione obiettivo di lungo periodo o al di sotto di essa, la BC dovrebbe in

effetti abbassare il tasso d’interesse reale. Ci sono due ragioni per questa strategia. Primo, poiché è

stato assunto che l’output gap che mantiene l’inflazione costante è un altopiano misurato dalla

______ ___

__ ______ __

distanza yu – yL piuttosto che un singolo punto, allora fin quando non ci sono pressioni

sull’inflazione corrente ed attesa la BC ha dei margini di flessibilità nello stimolare l’economia

attraverso la gestione del tasso d’interesse. Secondo, abbassando i tassi d’interesse reali la BC può

essere in grado di innescare degli effetti positivi di path-dependent di lungo periodo discussi nella

sezione precedente. La Tabella 1, le Colonne 2 e 3 riasummono le risposte politiche differenti degli

approcci opportunistici standard e flessibile, rispettivamente.

Figura 4: La Politica Monetaria in un Economia Path-dependent: L'Approccio

Opportunistico "Flessibile"

La sfida per la politica monetaria degli effetti di Path-dependent e la risposta politica dell'approccio

opportunistico flessibile sono rappresentati in figura 4. Come nel caso dell'approccio opportunistico

rappresentato in figura 3, l'inflazione obiettivo di lungo periodo è π0, e una zona d'inflazione uguale

a π1 - π2 è stabilita intorno a questa. Di nuovo, come prima l'economia è in equilibrio al punto A,

con l' inflazione corrente e l’inflazione obiettivo di lungo periodo uguale a π0 e il livello di

equilibrio dell'output uguale a y0. Infine, e molto significativamente, per il raggio di valori

dell'output potenziale tra le due linee verticale solide yu e yL il tasso d'inflazione è costante in

assenza di INS.

Ora assumiamo che la BC decida di aumentare la domanda aggregata riducendo il tasso

d'interesse reale. Riguardo alla figura 4, questa politica monetaria più accomodante significa in

realtà che la BC accetta temporaneamente un obiettivo d’inflazione più elevato di π0, π1, così che

per qualsiasi tasso d'inflazione ed output la BC stabilisce ora una tasso d'interesse nominale e reale

più basso di prima. La curva AD si sposterebbe quindi a sinistra fino a AD'. Secondo l'approccio

convenzionale dell’inflation targeting e l'approccio opportunistico standard, qualunque sia l'effetto a

breve termine di questa politica accomodante, il nuovo (più elevato) livello di domanda aggregata

metterebbe presto sotto molta pressione le risorse disponibili dell'economia. Il nuovo livello

corrente di output yF è infatti pericolosamente vicino al limite di elevazione dell'output potenziale,

yu. Nel periodo seguente, il livello corrente o previsto d'inflazione potrebbe essere più elevato,

possibilmente al di là del limite eccessivo della zona d'inflazione e quindi la BC dovrebbe

intervenire ancora e tagliare la domanda aggregata alzando il tasso d'interesse a breve termine.

Nella saggezza convenzionale, la BC non può creare le risorse necessarie per la crescita dal nulla.

Abbassando il tasso d'interesse reale la BC può solo cominciare un ciclo industriale di tipo boomburst.

Tuttavia, queste non sono le conclusioni derivate dall'approccio opportunistico "flessibile".

Riteniamo ancora una volta che la decisione della BC di elevare la domanda aggregata stimoli il

livello di output corrente e di occupazione. Secondo l'approccio opportunistico "flessibile", questo

significa anche che alcuni effetti di path-dependent discussi nella sezione precedente possono ora

essere messi in gioco, e quindi produrre effetti positivi sul livello di output potenziale. Nella figura

4 questo viene mostrato dallo spostamento verso destra delle due linee verticali solide yu e yL

(vedere, per un argomentazione simile riguardo alla curve Phillips, Freedman et al., 2004). In altre

parole, in presenza delle fonti di path-dependency, la decisione della BC di stimolare la domanda

aggregata non solo causa un incremento nel livello dell'output corrente e dell'occupazione, ma,

significativamente, cambia pure le relazioni economiche sottostanti per consentire all'economia di

produrre permanentemente a livelli più elevati di output e occupazione senza mettere in pericolo di

pressioni inflazionistiche. In altre parole, la BC ha abbassato il NAIRU. In conclusione, l'adozione

dell'approccio opportunistico "flessibile" dovrebbe risolvere due dei problemi dell'approccio

largamente utilizzato dell’inflation targeting, cioè che (i) le recessioni sono causate dalla politica e

(ii) cambiamenti persistenti ma transitori nella domanda aggregata portano a perdite permanenti di

output.

6.

CONCLUSIONE

Questo articolo ha discusso l'approccio convenzionale alla politica monetaria, cioè il

miglioramento della domanda aggregata attraverso l'amministrazione del tasso d'interesse con

l’intenzione di colpire gli obiettivi d’inflazione. Usando un modello basilare di tre equazioni e

alcune analisi grafiche semplici l'articolo ha scoperto il centro fondamentale teorico dell'approccio

convenzionale dell’inflation targeting, il cosiddetto punto di vista del nuovo consenso, e ha poi

esaminato alcuni degli aspetti più problematici. Il risultato principale di questa analisi è chiaro:

l'approccio convenzionale dell’inflation targeting si basa sul principio della neutralità della politica

monetaria nel lungo periodo. La politica monetaria non ha nessun effetto di lungo periodo

sull'output e sull'occupazione. Nel contesto dell'approccio convenzionale, la stabilità di prezzi a

lungo termine e la stabilizzazione dell'output a breve termine sono le sole cose che la politica

monetaria può ottenere.

Tuttavia, queste implicazioni di politica dal punto di vista del nuovo consenso si basano

sulla supposizione che il movimento [trend] dell'output reale, il cosiddetto livello potenziale o

naturale dell'output, è indipendente dal livello e dal percorso temporale della domanda aggregata.

Questa supposizione non è facilmente compatibile con la targa Keynesiana di solito attaccata al

punto di vista del nuovo consenso. Inoltre, esiste una letteratura lunga e sempre più popolare sulle

diverse fonti di path dependency nell'economia che mostrano che cambiamenti transitori ma

persistenti nel livello di domanda aggregata hanno un effetto permanente sull'output e

sull'occupazione. L'esistenza di processi di unità radice, sistemi di hysteretic o modelli di equilibri

multipli forniscono molti avvertimenti contro l'adozione del principio di neutralità di lungo periodo

della politica monetaria. Questo articolo ha esaminato ricerche empiriche e teoriche riguardo le

diverse fonti di dipendenza del percorso e ha concluso che la politica monetaria ha effetti a lungo

termine sull'output e sull'occupazione. In parole povere, la domanda nel mercato ha importanza sia

a lungo che breve termine. Come conseguenza di queste conclusioni, questo articolo ha

argomentato per un approccio opportunistico "flessibile" che non solo cerca di stabilizzare l'output a

breve termine e ottenere stabilità di prezzi a lungo termine, ma che contribuisce anche attivamente

al tasso di crescita dell'output e dell'occupazione.

FONTI

Alonso-González, L.A. and A. Palacio-Vera. 2002. “Monetary Policy, Taylor’s Rule and

Instability.” Metroeconomica 53 (1): 1-24.

Amable, B. J. Henry, F. Lordon, and R. Topol. 1995. “Hysteresis Revisited: A

Methodological Approach.” In Cross, R., ed. The Natural Rate of Unemployment:

Reflections on 25 Years of the Hypothesis. Cambridge: Cambridge University Press:

153-79.

Arestis, P., and I. Biefang-Frisancho Mariscal. 2000. “Capital Stock, Unemployment and

Wages in the UK and Germany.” Scottish Journal of Political Economy 47 (5): 487503.

Arestis, P. and M. C. Sawyer. 2002. “Can Monetary Policy Affect the Real Economy?”

Working Paper No. 355. Annandale-on-Hudson, N.Y.: The Levy Economics

Institute.

———. 2005. “The Nature and Role of Monetary Policy When Money is Endogenous.”

Cambridge Journal of Economics, Forthcoming.

Arestis, P., G. M. Caporale, and A. Cipollini. 2002. “Does Inflation Targeting Affect the

Trade-Off Between Output Gap and Inflation Variability?” The Manchester School

70 (4): 528-545.

Arthur, W. B. 1994. “Positive Feedbacks in the Economy.” In W. B. Arthur, ed. Increasing

Returns and Path Dependence in the Economy. Ann Arbor: The University of

Michigan Press.

Ball, L. 1991. “The Genesis of Inflation and the Costs of Disinflation.” Journal of Money,

Credit, and Banking 23 (3): 439-52.

———. 1997. “Disinflation and the NAIRU.” In Romer, C. D. and D. H. Romer, eds.

Reducing Inflation: Motivation and Strategy. Chicago: Chicago University Press: 167192.

———. 1999. “Aggregate Demand and Long-Run Unemployment.” Brookings Papers on

Economic Activity 2: 189-236.

Bernanke, B. and I. Mihov. 1998. “The Liquidity Effect and Long-run Neutrality.”

Carnegie-Rochester Conference Series on Public Policy 49: 149-94.

Bibow, J. 2001. “Making EMU Work: Some Lessons from the 1990s.” International Review

of Applied Economics 15 (3): 233-259.

Blanchard, O., R. Dornbusch, J. H. Dréze, H. Giersch, R. Layard, and M. Monti. 1986.

“Employment and Growth in Europe: A Two-Handed Approach.” 1985 Report of the

CEPS Macroeconomic Policy Group. In O. Blanchard et al., Restoring Europe

Prosperity, Macroeconomic Papers from the Centre for European Policy Studies.

Cambridge, MA: MIT Press.

Blanchard, O. J. and L. H. Summers. 1987. “Hysteresis in Unemployment.” European

Economic Review 31(1-2): 288-295.

Blanchard, O. J. and D. Quah. 1989. “The Dynamic Effects of Aggregate Demand and

Supply Disturbances.” American Economic Review 79 (4): 655-73.

Brouwer, E. and A. Kleinknecht. 1999. “Keynes-plus? Effective Demand and Changes in

Firm-level R&D: An Empirical Note.” Cambridge Journal of Economics 23 (3): 38591.

Bruno, M. and W. Easterly. 1996. “Inflation and Growth: In Search of a Stable

Relationship.” Federal Reserve of St. Louis Review. May/June.

Bruno, O. 1999. “Long-run Positions and Short-run Dynamics in a Classical Growth

Model.” Metroeconomica 50 (1): 119-37.

Cecchetti, S. G. 2000. “Making Monetary Policy: Objectives and Rules.” Oxford Review of

Economic Policy, 16 (4): 43-59.

Chick, V. and Dow, S. 2002. “Monetary policy with Endogenous Money and Liquidity

Preference: A Nondualistic Treatment.” Journal of Post Keynesian Economics, 24(4):

587-607.

Citu, F. and Twaddle, J. 2003. “The Output Gap and Its Role in Monetary Policy Making.”

Reserve Bank of New Zealand Bulletin 66 (1): 5-14.

Clarida, R., J. Galí, and M. Gertler. 1999. “The Science of Monetary Policy.” Journal of

Economic Literature 37 (December): 1661-1707.

Cooper, R. W. 1999. Coordination Games: Complementarities and Macroeconomics

Cambridge: Cambridge University Press.

Cornwall, J. 1970. “The Role of Demand and Investment in Long-Term Growth.” Quarterly

Journal of Economics 84 (1): 48-69.

———. 1972. Growth and Stability in a Mature Economy. London: Martin Robertson.

Cross, R., ed. 1995. The Natural Rate of Unemployment. Cambridge: Cambridge University

Press.

Dalziel, P. 2002. “The Triumph of Keynes: What Now for Monetary Policy Research?”

Journal of Post Keynesian Economics 24 (4): 511-527.

De Long, J. B. and L. H. Summers. 1988. “How Does Macroeconomic Policy Affect

Output?” Brookings Papers on Economic Activity 2: 433-80.

Diamond, P. A. 1982. “Aggregate Demand Management in Search Equilibrium.” Journal of

Political Economy 90 (5): 881-94.

Dixon, H. 1988. “Unions, Oligopoly and the Natural Range of Employment.” Economic

Journal 98 (393): 1127-47.

Dow, S. C. 2004. “Uncertainty and Monetary Policy.” Oxford Economic Papers 56 (3): 539561.

Epstein, G. 2003. “Alternatives to Inflation Targeting Monetary Policy for Stable and

Egalitarian Growth: A Brief Research Summary.” Political Economy Research

Institute Working Paper Series, No. 62.

Federal Reserve Board. 1989. “Transcript of the Federal Open Market Committee Meeting.”

Mimeo, December. Available at <http://www.federalreserve.gov/ fomc/

transcripts/transcripts_1989.htm>

———. 1995. “Transcript of the Federal Open Market Committee Meeting.” Mimeo,

December. Available at <http://www.federalreserve.gov/ fomc/

transcripts/transcripts_1995.htm>.

———. 1996. “Transcript of the Federal Open Market Committee Meeting.” Mimeo, July.

Available at <http://www.federalreserve.gov/ fomc/ transcripts/transcripts_1996.htm>.

Feldstein, M. S. 1997. “The Costs and Benefits of Going from Low Inflation to Price

Stability.” In Romer, C. D. and D. H. Romer, eds., Reducing Inflation: Motivation and

Strategy. Chicago: Chicago University Press: 123-166.

Filardo, A. J. 1998. “New Evidence on the Output Cost of Fighting Inflation.” Federal

Reserve of Kansas City Economic Review 83 (3): 33-62.

Fontana, G. and Palacio-Vera, A. 2002. “Monetary Policy Rules: What Are We Learning?”

Journal of Post Keynesian Economics. 24 (4): 547-68.

———. 2003. “Is There an Active Role for Monetary Policy in the Endogenous Money

Approach?” Journal of Economic Issues 37 (2): 511-17.

———. 2004. “Monetary Policy Uncovered: Theory and Practice.” International Review of

Applied Economics 18 (1): 25-42.

Forder, J. 2001. “The Theory of Credibility and the Reputation-bias of Policy.” Review of

Political Economy 13 (1): 5-26.

Franz, W. 1987. “Hysteresis, Persistence, and the NAIRU: An Empirical Analysis for the

Federal Republic of Germany.” In Layard, R. and Calmfors, L. eds. The Fight Against

Unemployment: Macroeconomic Papers from the Centre for European Studies.

Cambridge, MA: The MIT Press: 91-122.

———. 1990. “Hysteresis in Economic Relationships: An Overview.” Empirical Economics

15: 109-25.

Freedman, C., G. C. Harcourt and P. Kriesler. 2004. “Has the Long-run Phillips Curve

Turned Horizontal?” In Argyrous, G., Forstater, M. and Mongiovi, G. eds. Growth,

Distribution, and Effective Demand: Alternative to Economic Orthodoxy. Essays in

honor of Edward J. Nell. New York: M.E. Sharpe: 144-162.

Fuhrer, J. C. and Moore, G. R. 1995. “Inflation Persistence.” Quarterly Journal of

Economics 110 (1): 127-159.

Fuhrer, J. C. and B. F. Madigan. 1997. “Monetary Policy When Interest Rates Are Bounded

at Zero.” Review of Economics and Statistics 79 (4): 573-85.

Fuhrer, J. C. and Schuh, S. 1998. “Beyond Shocks: What Causes Business Cycles? An

Overview.” In Fuhrer, J. C. and Schuh, S., eds. Beyond Shocks: What Causes Business

Cycles? Conference Proceedings No. 42, June, Federal Reserve Bank of Boston: 1-31.

Galbraith, J. 1997. “Time to Ditch the NAIRU.” Journal of Economic Perspectives 11 (1):

93-108.

Galí, J. 1992. “How Well Does the IS-LM Model Fit Postwar U.S. Data?” Quarterly Journal

of Economics 107 (2): 709-38.

Geroski, P. A. and C. F. Walters. 1995. “Innovative Activity Over the Business Cycle.”

Economic Journal 105 (431): 916-28.

Giavazzi, F. and C. Wyplosz. 1985. “The Zero Root Problem: A Note on the Dynamic

Determination of the Stationary Equilibrium in Linear Models.” Review of Economic

Studies 52 (2): 353-57.

Hargreaves Heap, S. P. 1980. “Choosing the Wrong ‘Natural’ Rate: Accelerating Inflation or

Decelerating Employment and Growth.” Economic Journal 90 (359): 611-20.

Kaldor, N. 1934. “A Classificatory Note on the Determinateness of Equilibrium.” The

Review of Economic Studies 1 (2): 122-36.

———. 1970. “The Case for Regional Policies.” Scottish Journal of Political Economy 17

(November): 337-48.

———. 1972. “The Irrelevance of Equilibrium Economics.” Economic Journal 82 (328):

1237-55.

Katzner, D. 1993. “Some Notes on the Role of History and the Definition of Hysteresis and

Related Concepts in Economic Analysis.” Journal of Post Keynesian Economics 15

(3): 323-45.

Krasnosel’skii, M. A. and A. V. Pokrowskii. 1989. Systems with Hysteresis, Berlin:

Springer-Verlag.

Kriesler, P. 1999. “Harcourt, Hicks and Lowe: Incompatible Bedfellows?” In C. Sardoni and

P. Kriesler, eds. Keynes, Post Keynesianism and Political Economy, Essay in honour of

Geoff Harcourt, vol. 3. Longdon: Routledge: 400-417.

Lavoie, M. 2002 “A Post-Keynesian Alternative to the New Consensus on Monetary

Policy.” Paper presented at the ADEK Conference organized by the CEMF, November

14-16, Université de Bourgogne, Dijon, France.

Leduc, S. and K. Sill. 2004. “A Quantitative Analysis of Oil-Price Shocks, Systematic

Monetary Policy and Economic Downturns.” Journal of Monetary Economics 51 (4):

781-808.

León-Ledesma, M. A. and A. P. Thirlwall. 2002. “The Endogeneity of the Natural Rate of

Growth.” Cambridge Journal of Economics 26 (4): 441-59.

Lindbeck, A. and D. J. Snower. 1989. The Insider-Outsider Theory of Employment and

Unemployment. Cambridge, MA: MIT Press.

Mankiw, N. G. 2001. “The Inexorable and Mysterious Trade-off Between Inflation and

Unemployment.” Economic Journal 111 (471): 45-61.

Manning, A. 1990. “Imperfect Competition, Multiple Equilibria and Unemployment Policy.”

Economic Journal 100 (400): 151-62.

McCombie, J. S. L., M. Pugno and B. Soro, eds. 2002. Productivity Growth and Economic

Performance: Essays on Verdoorn’s Law. Hampshire, UK: Palgrave Macmillan: 165196

Meyer, L. H. 2001. “Does Money Matter?” Federal Reserve Bank of St. Louis Review 83

(5): 1-15.

Myrdal, G. 1957. Economic Theory and Underdeveloped Regions. London: Duckworth.

Orphanides, A. and D. W. Wilcox. 1996. “The Opportunistic Approach to Disinflation.”

Board of Governors of the Federal Reserve System, May.

———. 2002. “The Opportunistic Approach to Disinflation.” International Finance 5 (1):

47-71.

Orphanides, A., D. H. Small, V. Wieland, and D. W. Wilcox. 1997. “A Quantitative

Exploration of the Opportunistic Approach to Disinflation.” Board of Governors of the

Federal Reserve System, June.

Palacio-Vera, A. 2005. “The ‘Modern’ View of Macroeconomics: Some Critical

Reflections.” Cambridge Journal of Economics, forthcoming.

Palley, T. I. 2002. “Keynesian Macroeconomics and the Theory of Economic Growth:

Putting Aggregate Demand Back into the Picture.” In M. Setterfield, The Economics of

Demand-led Growth: Challenging the Supply-side Vision of the Long Run. Cheltenham

UK: Edward Elgar: 19-40.

Romer, C. D. and D. H. Romer. 1989. “Does Monetary Policy Matter? A New Test in the

Spirit of Friedman and Schwartz.” National Bureau of Economic Research

Macroeconomics Annual 4: 121-170.

Romer, D. 1993. “The New Keynesian Synthesis.” Journal of Economic Perspectives 7 (1):

5-22.

Romer, D. H. 2000. “Keynesian Macroeconomics without the LM Curve.” Journal of

Economic Perspectives 14 (2): 149-69.

Rowthorn, R. 1999. “Unemployment, Wage Bargaining and Capital-Labour Substitution.”

Cambridge Journal of Economics 23 (4): 413-25.

Sachs, J. 1987. “High Unemployment in Europe: Diagnosis and Policy Implications.” In

Claes-Henric Siven, ed. Unemployment in Europe: Analysis and Policy Issues.

Stockholm: Timbro.

Sarantis, N. 1993. “Distribution, Aggregate Demand and Unemployment in OECD

Countries.” Economic Journal 103 (417): 459-467.

Sawyer, M. C. 2002. “The NAIRU, Aggregate Demand and Investment.” Metroeconomica

53 (1): 66-94.

Schmookler, J. 1966. Invention and Economic Growth. Cambridge, MA: Harvard University

Press.

Setterfield, M., ed. 1999. Growth, Employment and Inflation: Essays in Honour of John

Cornwall. St. Martin’s Press.

———. 2002. The Economics of Demand-led Growth: Challenging the Supply-side Vision

of the Long Run. Cheltenham, UK: Edward Elgar.

Solow, R. M. 1997. “Is There a Core of Usable Macroeconomics We Should All Believe

In?” American Economic Review, Papers and Proceedings, (May): 230-32.

Stiglitz, J. E. 1988. “Money, Credit, and Business Fluctuations.” Economic Record 64 (187):

307-22.

Taylor, J. B. 1994 “The Inflation/Output Variability Trade-off Revisited.” In Fuhrer, J. G.,

ed. Goals, Guidelines, and Constraints Facing Monetary Policymakers. Federal

Reserve Bank of Boston, Conference Series No. 38: 21-38.

Van de Klundert, T. C. M. J. and A. B. T. M. Van Schaik. 1990. “Unemployment

Persistence and Loss of Productive Capacity: A Keynesian Approach.” Journal of

Macroeconomics 12 (3): 363-80.

Veblen, T. B. 1919. The Place of Science in Modern Civilization and Other Essays, New

York: Russell & Russell.

Walsh, C. E. 2002. “Teaching Inflation Targeting: An Analysis for Intermediate Macro.”

Journal of Economic Education (Fall): 333-346.

Weitzman, M. L. 1982. “Increasing Returns and the Foundations of Unemployment

Theory.” Economic Journal 92 (368): 787-804.

Young, A. A. 1928. “Increasing Returns and Economic Progress.” Economic Journal 38

(152): 527-42.