Attività

commerciale

Attività commerciali

svolte da coop sociali ONLUS:

le «condizioni» del Ministero

di Maurizio Setti

L’approfondimento

Il Ministero dello Sviluppo Economico ha

espresso, con risoluzione n. 6580/2013, la

propria tesi in merito alla possibilità, da parte di una cooperativa sociale ONLUS di porre in essere, accanto alla sua peculiare (istituzionale) attività caratteristica, operazioni fortemente caratterizzate da valenza “commerciale” (per certi versi “speculativa” - attività

di commercio su aree pubbliche nel caso di

specie).

Tali tesi saranno attentamente vagliate e, per

quanto possibile, tradotte in pratica, secondo

un filo logico che permetta di evidenziare i rischi inerenti alla gestione e conduzione di tali

attività (“commerciali”).

Riferimenti

Ministero dello Sviluppo economico,

risoluzione 15 gennaio 2013, n. 6580

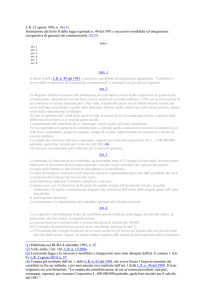

Legge 8 novembre 1991, n. 381, art. 1

D.Lgs. 4 dicembre 1997 n. 460

La cooperativa sociale (ONLUS di diritto) è

una forma giuridica adatta alla costituzione di

imprese sociali che vogliano perseguire finalità

non profit, con una organizzazione d’impresa e

in condizioni di economicità della gestione. Essa è disciplinata oltre che dalle norme relative

alle cooperative in generale, dalla legge 8 novembre 1991, n. 3811 “Disciplina delle cooperative sociali” e dal D.Lgs. 4 dicembre 1997 n.

460 “Riordino della disciplina degli enti non

commerciali e delle organizzazioni non lucrative di utilità sociale”.

In base all’art. 1 della legge citata, le cooperative sociali hanno lo scopo di perseguire l’interesse generale della comunità alla promozione

e all’integrazione sociale dei cittadini attraverso

le seguenti attività:

a) la gestione dei servizi socio-sanitari ed educativi;

b) lo svolgimento di attività diverse (agricole,

industriali, commerciali o di servizi) finalizzate all’inserimento lavorativo di persone

svantaggiate (invalidi fisici, psichici e sensoriali, ex degenti di istituti psichiatrici, soggetti in trattamento psichiatrico, tossicodipendenti, alcolisti, minori in età lavorativa in

situazioni di difficoltà familiare, condannati

ammessi alle misure alternative alla detenzione prevista dagli artt. 47, 47-bis, 47-ter e 48

della legge 26 luglio 1975, n. 354).

A partire dal 1° gennaio 2004, data di entrata in

vigore del D.Lgs. 17 gennaio 2003, n. 6 (Riforma organica della disciplina delle società di capitali e società cooperative, in attuazione della

legge 3 ottobre 2001, n. 366) le disposizioni di

carattere agevolativo previste dalle leggi speciali

si applicano soltanto alle cooperative a mutualità prevalente (art. 2512 del codice civile) e le

cooperative sociali sono riconosciute di diritto

Maurizio Setti - Dottore Commercialista in Rovereto (TN)

Nota:

1 In Banca Dati Big Suite, Ipsoa.

n. 4/2013

23

Attività

commerciale

a mutualità prevalente, sempreché si tratti di

cooperative in regola con le statuizioni della

legge n. 381/1991 e, quindi, abbiano lo scopo

di perseguire l’interesse generale della comunità

alla promozione umana e all’integrazione sociale dei cittadini attraverso le attività del tipo a) o

b) sopra esposte. Dunque, a prescindere dal fatto

che le cooperative sociali rispettino i requisiti

contabili di prevalenza fissati dall’art. 2513 del

codice civile, le stesse continuano ad essere destinatarie delle agevolazioni fiscali di seguito

esposte, anche con l’entrata in vigore della riforma del codice, indipendentemente dal raggiungimento di tali parametri, a condizione che

introducano nei propri statuti le clausole di cui

all’art. 2514 del codice civile, ossia:

a) il divieto di distribuire dividendi in misura superiore all’interesse massimo dei buoni fruttiferi postali, aumentato di due punti e mezzo

rispetto al capitale effettivamente versato;

b) il divieto di remunerare gli strumenti finanziari offerti in sottoscrizione ai soci cooperatori in misura superiore a due punti rispetto

al limite massimo previsto per i dividendi;

c) il divieto di distribuire le riserve fra i soci

cooperatori;

d) l’obbligo di devoluzione, in caso di scioglimento della società, dell’intero patrimonio

sociale, dedotto soltanto il capitale sociale e i

dividendi maturati, ai fondi mutualistici per

la promozione e lo sviluppo della cooperazione.

Attività commerciale (ris. n. 6580/2013)

Il Ministero dello Sviluppo Economico è stato

chiamato ad affrontare il seguente quesito: una

cooperativa sociale, ONLUS di diritto, svolgente, accanto alla propria tipica e peculiare attività istituzionale, un’altra attività a carattere

prettamente commerciale (“speculativo”) può

legittimamente porre in essere tale (ulteriore)

attività, senza con questo rischiare di porsi contra legem (disciplina ONLUS e del Codice Civile per le società cooperative)?

24

n. 4/2013

Con la risoluzione n. 6580 del 15 gennaio

20132 il Ministero ha affrontato la questione

dando parere positivo, a condizione che la cooperativa sociale (ONLUS) persegua, grazie a

tale attività aggiuntiva, il “lucro oggettivo” e

non il “lucro soggettivo”.

In considerazione della novità di questi concetti, ci proponiamo di enuclearli e, successivamente, di discuterne le implicazioni.

a) Lucro soggettivo

Consiste nel conseguimento di un profitto (inteso in termini di differenza algebrica fra i ricavi derivanti dall’attività di speculazione - lucrativa e i correlativi costi: sicuramente da tale

sommatoria vanno pertanto esclusi i ristorni ai

soci, nella misura e con le limitazioni di legge).

Questo “lucro”, per il Ministero, isolatamente

considerato, si pone in contrasto con il principio della mutualità prevalente (ancorché spettante di diritto alla cooperativa).

Orbene, tale grandezza aziendale può trasformarsi, sempre secondo il Ministero, in un “lucro oggettivo”, nel momento in cui è indirizzato a consentire alla cooperativa sociale il conseguimento del “pareggio di bilancio”.

b) Lucro oggettivo

Consiste, come appena detto, nel concorso del

lucro soggettivo al ripianamento del deficit di

bilancio della cooperativa sociale (“equilibrio

di bilancio”, adottando la stessa locuzione usata

dal Ministero).

In sintesi, quindi, il “lucro soggettivo” è un concetto astratto che tende a scomparire nella misura in

cui viene utilizzato al conseguimento del pareggio

di bilancio da parte della cooperativa (sociale ONLUS nel nostro caso).

Secondo il Ministero risulta “pericolosa”, ai fini del

mantenimento della qualifica di ONLUS (e di cooperativa sociale) l’esistenza (si aggiunge, in termini

abituali) di tale componente di reddito (“lucro soggettivo”).

Nota:

2 In Banca Dati Big Suite, Ipsoa.

Attività

commerciale

Le ipotesi

Si discutono ora le varie ipotesi (riportando le

conclusioni da esse scaturenti) allo scopo di

operare un ragionato confronto fra esse, per

meglio comprendere la portata del pensiero del

Ministero dello Sviluppo Economico.

quelli (necessariamente istituzionali) conseguiti

nei confronti dei soci; in “RNS” quelli istituzionali conseguiti nei confronti dei soggetti

“non soci”, dovrà valere la seguente disuguaglianza:

Prima ipotesi

La prima fattispecie è sintetizzabile dal seguente rapporto:

≤

dove con “RC” si sono indicati i ricavi commerciali conseguiti dalla cooperativa sociale diversi da quelli istituzionali tipici; con “CC” i

costi specifici sottesi mentre con “RI” si denotano i ricavi conseguiti nella sfera di azione tipica della società cooperativa e, parimenti, con

“CI”, i correlativi costi.

Le espressioni sono assunte in termini di “valori assoluti” (cioè valori positivi) e sono da considerare, per comodità espositiva, al netto dei

ristorni di cui all’articolo 2545-sexies c.c., nel

rispetto comunque di quanto statuito dall’art.

10, comma 6, lettera e) del D.Lgs. n. 460/1997.

I ristorni in questione si manifesterebbero, ad

esempio, sottoforma di maggiori retribuzioni al

personale, oppure sottoforma di minori ricavi a

fronte della effettuazione di prestazioni di servizi nei confronti dei soci.

L’ipotesi sulla quale è costruita la disuguaglianza di cui sopra è che si sia in presenza di un deficit tendenziale nella sfera dell’attività caratteristica della società cooperativa (RI - CI < 0).

Tale deficit sarebbe ripianato mediante gli opportuni introiti (eccedenza rispetto ai costi) afferenti l’esercizio dell’attività commerciale diversa da quella tipicamente caratterizzante l’attività dell’ente (con RC > CC).

La relazione deve essere accostata al legame di

“tenuta” del concetto di “mutualità prevalente”, nel senso che, posto in “R” l’ammontare

complessivo dei proventi dell’ente; in “RS”

con:

RS + RNS + RC = R

Resta inteso che la circolare del Ministero dello Sviluppo Economico, nella fattispecie che

stiamo analizzando, consente di ritenere sussistente il “lucro oggettivo” “a prescindere dal

raggiungimento o meno dei parametri di prevalenza espressi dal bilancio...” (e sanciti dall’articolo 2512 del codice civile).

Non va infatti sottaciuto che per effetto della

crescita RC, il rapporto di cui alla citata norma risulta influenzato (e modificato nel tempo) sulla scorta delle seguente argomentazioni:

Rapporto di prevalenza

=

Supponendo, per semplicità, ma senza perdita

di generalità, che la cooperativa sociale ONLUS ponga in essere due attività: una nei confronti dei soli soci e l’altra puramente commerciale, il rapporto di cui sopra si configurerebbe

nei seguenti termini, ipotizzando che all’inizio

della valutazione RC sia pari a zero:

Rapporto di prevalenza

=

Ipotizzando ora l’esistenza di RC (RC > 0), il rapporto muterebbe,

in funzione della presenza di RC, come segue:

Rapporto di prevalenza

=

n. 4/2013

25

Attività

commerciale

Variazione

Rapporto di prevalenza

=

È istruttivo vedere cosa succeda alla variazione

percentuale di tale rapporto.

Dopo tediosi conteggi, si trova:

Variazione percentuale

del rapporto = [-RC/RI(soci)]*R2

In pratica, quindi, la variazione percentuale del

rapporto (misura sotto sorveglianza dalla norma civilistica di cui all’articolo 2512 del codice

civile) è data dalla divisione dei ricavi commerciali rispetto al valore dell’attività nei confronti

dei soci, il tutto applicato all’entità del rapporto

di cui all’articolo 2512 ante inizio operazioni

commerciali.

Questa variazione, che è negativa, nulla fa temere comunque alla società solo per il fatto di

essere “sociale” e ONLUS, anche se, come anticipato nella premessa, la locuzione utilizzata

dal Ministero dello Sviluppo Economico

“....Qualsiasi attività di lucro che vada al di

fuori di questa dizione deve essere considerata

contraria allo scopo di mutualità prevalente e

quindi contro legge…”.

L’affermazione (del Ministero, beninteso), in sé

considerata (cioè alla luce del suo tenore letterale), porterebbe a ritenere altamente rischioso

il mancato rispetto, nelle sue linee evolutive,

del rapporto di cui sopra della percentuale del

50% (tendenza al ribasso).

Tuttavia la disposizione di legge di cui all’articolo 2512 del C.C. dovrebbe essere preminente rispetto ad una valutazione altamente opinabile, ancorché autorevole.

Seconda ipotesi

In questa ipotesi, infatti, l’espressione RI - CI

potrebbe essere negativa (deficit di bilancio)

perché:

– “RI” è stato contenuto a causa dell’addebito

(contenuto) di prestazioni in capo ai soci;

– “CI” si è accresciuto per effetto della corresponsione di maggiori compensi/stipendi ai

soci dipendenti.

A questo punto, se il differenziale (deficit) di

bilancio si è originato per effetto della presenza

dei ristorni ai soci, esprimibile secondo la seguente comparazione:

RI+rist.no su ricavi–(CI–rist. su stipendi) = 0

ciò significa che:

rist.no su ricavi+rist.no su stipendi=deficit fra RI– CI

Tale divergenza sarebbe quindi sì pareggiata a

fronte della copertura del deficit in osservazione, ma sotto il profilo soggettivo essa è stata

originata a fronte della retrocessione, ai soci di

una parte del risultato della gestione caratteristica della cooperativa.

Per la verità la normativa in materia di ristorno

non consentirebbe, entro tale contesto, la retrocessione di una parte del risultato in parola.

L’ipotesi seconda ci appare pertanto puramente

teorica.

Terza ipotesi

La terza ipotesi da considerare è sintetizzabile

nella seguente formula:

≥

senza l’esistenza di ristorni.

In questa ipotesi si possono individuare le seguenti sub-fattispecie:

La seconda ipotesi è così sintetizzabile:

≥

a seguito dell’esistenza di ristorni.

26

n. 4/2013

Entro questa cornice la fattispecie tende a col-

Attività

commerciale

limare con quella di cui all’ipotesi prima (si otterrebbe cioè, grazie a RC, un “mero riequilibrio di bilancio”, come auspicato dalla risoluzione n. 6580 del 15 gennaio 2013).

La fattispecie in rassegna, proprio in considerazione del fatto che non esistono ristorni a favore dei soci, dovrebbe essere consentita per il

seguente ordine logico di argomentazioni:

• l’eccedenza di cui sopra viene (di regola),

nelle cooperative a mutualità prevalente, e

quindi in seno alle cooperative sociali, accantonata a riserva indivisibile, come tale reinvestita a favore del perseguimento del fine mutualistico (non lucrativo), genericamente

quindi a favore del settore cooperativistico;

• sull’eccedenza in questione si applica il prelievo del 3% a favore del fondo mutualistico;

• sconta la tassazione di legge (ancorché attenuata);

• se fosse utilizzata (in futuro) a copertura perdite, dovrebbe essere ripristinata, e questo

avverrebbe solamente a presidio del mantenimento della riserva indivisibile.

Ricostituzione delle riserve

Non si è considerato il fatto (se non per breve

accenno) riguardante la ricostituzione delle riserve, imposte dall’articolo 3 della legge 18

febbraio 1999 n. 28 qualora una parte delle riserve indivisibili della società cooperativa (pregresse) siano state utilizzate a copertura di perdite di esercizio.

La cooperativa sociale potrebbe, in questa fattispecie, mirare al conseguimento di un’eccedenza di bilancio positiva tale da ricostituire le

riserve “intaccate” per effetto della citata copertura di perdite.

Si reputa che in tale eventualità non sia censurabile il conseguimento di eccedenze positive

di reddito (con origini prettamente commerciali dell’attività a monte) rispetto a quanto vi-

sto, proprio perché volte a tutelare il patrimonio della società cooperativa.

… e per le imprese sociali?

La tesi del Ministero appena discussa potrebbe

trovare generalizzazione al comparto delle imprese sociali?

Si reputa di no, nella misura in cui sono rispettati i parametri dei proventi e ricavi previsti

dalla normativa specifica ma comunque un approfondimento apposito in futuro sulla questione andrebbe svolto.

Osservazioni conclusive

Dalla disamina condotta emerge come la tesi

espressa dal Ministero dello Sviluppo Economico si presti ad applicazioni concrete che presentano aspetti di problematicità (e di opinabilità) giacché molteplici sono gli elementi peculiari della realtà cooperativa in disamina da introdurre nel ragionamento: origine del deficit

da appianare, presenza di ristorni, di perdite

pregresse coperte con riserva indivisibile ecc.

Certamente il conseguimento di una eccedenza positiva (ricavi meno costi) dalla cooperativa

richiederà una indagine specifica in merito alla

sua origine, enucleandovi gli aspetti corroboranti del mantenimento del “lucro oggettivo”

secondo l’interpretazione fornita dal Ministero

dello Sviluppo Economico.

n. 4/2013

27

Attività

commerciale

In sintesi - Risoluzione 15 gennaio 2013, n. 6580

L’esercizio di un’impresa commerciale non può definirsi aprioristicamente “inconciliabile” con lo scopo mutualistico dell’impresa cooperative, che può assumere graduazioni diverse che non appare corretto valutare

in sede di autorizzazione allo svolgimento dell’attività. Di diverso rango è invece la questione se l’esercizio

di attività commerciale possa incidere negativamente sui requisiti che consentono di classificare una società

cooperativa come ONLUS o come cooperativa sociale, ovvero che consentano a quest’ultima di beneficiare

del regime fiscale riservato alle cooperative a mutualità prevalente. Per dirimere questa seconda questione,

occorre considerare la disciplina di settore in rapporto alle concrete modalità con cui l’attività commerciale è

posta in essere.

Nel dettaglio, occorrerà fare riferimento ai criteri oggettivi per il calcolo della mutualità prevalente fissati dal

codice civile e ai vincoli statutari da adottare ai sensi degli artt. 2513 e 2514. Il requisito della mutualità prevalente, ricorda infatti il ministero, viene meno laddove per due esercizi consecutivi non venga raggiunto il

parametro del 50% dell’attività svolta nei confronti o attraverso i soci, qualora non vengano rispettati i requisiti mutualistici o ancora, laddove (anche per esplicita volontà della cooperativa) le clausole mutualistiche

non vengano espresse esplicitamente a statuto.

Le cooperative sociali, in particolare, sono sempre considerate a mutualità prevalente a prescindere dal raggiungimento o meno dei parametri di prevalenza espressi a bilancio.

In definitiva - prosegue la risoluzione - si ritiene che una società cooperativa sociale ONLUS non possa avere

come fine ultimo quello di ingenerare un profitto dalla propria attività commerciale (c.d. lucro soggettivo) ma

che possa perseguire esclusivamente un “lucro oggettivo”, ossia diretto al mero equilibrio di bilancio, dovendosi qualificare come “contraria alla legge” qualsiasi attività di lucro che vada al di fuori di questa dizione. In

conclusione, deve pertanto ritenersi che i vincoli imposti dalla normativa possano essere rispettati anche

svolgendo un’attività commerciale, tanto è vero che lo stesso art. 1, comma 1, lett. b) della legge n. 381/1991

individua espressamente come cooperative sociali anche quelle esercenti attività commerciale “finalizzata all’inserimento lavorativo di persone svantaggiate”.

28

n. 4/2013