Ufficio ICE-Agenzia di Riad

Arabia Saudita

Nota congiunturale

Novembre 2014

1

Quadro macroeconomico

Il petrolio rappresenta il motore dell’economia dell’Arabia Saudita, con una dotazione di circa un

quarto delle riserve mondiali di greggio (stimate ad oltre 260 miliardi di barili).

La capacita’ estrattiva giornaliera attualmente raggiunta e’ di 12,5 milioni di b/g.

L’Arabia Saudita e’ anche ricca (sesto Paese al Mondo dopo Iran, Russia, Qatar, Turkemenstan, e

USA), di ingenti riserve di gas naturale (8.200 miliardi di metri cubi).

Tuttavia, con una produzione di 99 miliardi di metri cubi di gas naturale il Regno Saudita si

posiziona all’ottavo posto nella classifica dei principali produttori mondiali, non avendo ancora

raggiunto una crescita significativa nell’esplorazione e produzione di tale risorsa.

I proventi petroliferi rappresentano circa l’80% delle entrate governative, 45% sul PIL e il 90% dei

guadagni da esportazione.

Pur se il petrolio svolge un ruolo determinante nella crescita dell’economia del Paese, la variabile

prezzo e la condizione di essere una risorsa non rinnovabile (anche se la durata delle riserve

saudite di petrolio e’ stimata ad oltre 100 anni) rappresentano, al tempo stesso, un fattore di

relativa instabilita’ e potenziale “debolezza”.

Ragione per cui le Autorita’ saudite hanno da tempo varato una politica di “diversificazione”

dell’economia”, al fine di promuovere un sempre maggiore contributo al PIL del settore non-oil,

cio’ anche attraverso una politica di incentivazione dell’imprenditoria privata e di attrazione degli

investimenti esteri.

Il programma di diversificazione dell’economia è destinato a svolgere, nel prossimo futuro, un ruolo

rilevante nell’espansione dello sviluppo economico del Paese. Il programma prevede un piano di

privatizzazioni e di investimenti nel settore dei lavori infrastrutturali (in particolare costruzioni,

telecomunicazioni, trasporti), oltre che nell’industria manifatturiera.

Le stime di crescita del PIL saudita indicano un + 3.3% per quest'anno e un + 2.8 % per il 2015 per

effetto di una progressiva riduzione degli stimoli fiscali e di un possibile abbassamento del prezzo

del greggio.

Dopo un 2013 caratterizzato da crescita moderata (+ 3.8 %, la piu' bassa dal 2009), il 2014 si e'

aperto con l'approvazione di un bilancio per la prima volta dal 2005 in pareggio anziche' in surplus,

segnale di una politica fiscale ispirata a maggiore prudenza rispetto al passato.

La spesa pubblica mantiene, come negli scorsi anni, un chiaro focus su educazione, salute e

infrastrutture. Questo risponde, da un lato, alle priorita' di politica sociale di una leadership che,

consapevole del rischio di tensioni, e sempre piu' sensibile al tema del benessere della

popolazione; dall'altro lato e' espressione dell'esigenza di diversificare l'economia e ridurre la sua

dipendenza dal settore delle energie tradizionali, che vale ancora per il 90% delle esportazioni del

Regno.

Benche' avviato da tempo, il percorso verso una maggiore diversificazione non e' senza ostacoli,

se si considera che proprio nel primo trimestre di quest'anno si e' invertita una tendenza che

sembrava ormai consolidata e la crescita del settore petrolifero (+ 5.8%) ha superato quella del

settore non-oil (+ 4.4%), che ha registrato l'incremento piu basso degli ultimi dieci anni.

Una delle principali sfide che il Paese si trova ad affrontare resta la disoccupazione, che tra i

giovani arriva al 50%. Attivo da alcuni anni, il programma di saudizzazione (Nitaqat), associato

all'inasprimento delle misure contro il lavoro clandestino, resta una delle priorita' delle Autorita' del

Paese e rappresenta una realta' con cui le societa straniere devono quotidianamente confrontarsi

non senza difficolta', a motivo della cronica carenza di determinate figure professionali

specializzate tra la popolazione saudita.

2

Saudizzazione, inasprimento della lotta al lavoro clandestino e riduzione del numero dei visti per

lavoratori stranieri figurano tra le cause del rallentamento della crescita del settore non-oil, per la

minore disponibilita' di manodopera a basso costo.

Durante il primo trimestre del 2014, la politica monetaria ha mantenuto un'impronta espansiva,

volta a conseguire la stabilita' finanziaria e dei prezzi, sostenendo crescita del mercato e attivita'

delle banche in linea con l'andamento generale dell'economia. Nel periodo considerato, SAMA ha

mantenuto gli stessi tassi gia' applicati nel quarto trimestre del 2013. L'inflazione attesa per

quest'anno e' del 3%, con consumi in aumento trainati da un'espansione del mercato del credito

del 12.2%.

Le previsioni di calo dei prezzi del petrolio a partire dal 2015 inducono a prevedere un

deterioramento della posizione fiscale del Regno, con il rischio che si registri un deficit, che tuttavia

sarebbe agevole finanziare attingendo dalle ampie riserve monetarie di cui il Paese dispone (739

mld di dollari).

Le prospettive macroeconomiche saudite dipendono essenzialmente da due fattori: la stabilita'

politica del Paese e l'andamento dei prezzi del petrolio. Sul primo fronte, e' noto che il Paese si

confronta con la sfida di un rinnovamento della leadership reale.

La stabilita' politica del Paese e' strettamente collegata al suo outlook economico, incidendo sulla

fiducia dei consumatori e degli investitori interni ed esteri.

Quanto al settore petrolifero, esso resta comunque una componente essenziale dell'economia

saudita e da esso dipendono ancora largamente le prospettive economiche del Paese.

Arabia Saudita: Produzione effettiva petrolio e gas naturale

2009 2010

2011

Produzione di petrolio grezzo (mln 8,25

8,90

9,46

b/gg)

Prezzo medio annuale petrolio

61,06 77,45 107,46

OPEC USD/b

Produzione di gas naturale

2,77

3,10

3,26

(mild di piedi cubi)

2012

9,83

2013

9,75

109,45 98,84

3,64

nd

(Fonte INDEX MUNDI)

Profilo congiunturale

Principali indicatori macroeconomici

(valori in mld di dollari)

Popolazione (mln)

PIL

Variazione reale del PIL

Tasso di inflazione (%)

Tasso di cambio (valuta loc. per $)

Commercio con l'estero

Esportazioni

Oil export(%)

Non-oil export(%)

Importazioni

Saldo

Totale Entrate

Totale spese

Dificit

2009

26,2

376

0.1

5,1

3,75

2010

26,9

448

4,1

5,4

3,75

2011

27,4

592

6,8

5,4

3,75

2012

28,1

582

5,3

5,3

3,75

2013

29,5

606

4,4

4,4

3,75

192,0

85

15

87,0

105

134,0

146,6

12,6

237,8

90,4

9,6

88,3

149,5

219

188,8

30,2

350,7

83

17

106,4

244,3

284

231,5

52,5

309,2

90,1

9,9

114,0

195,2

330,5

227,5

103

333,9

n.d

n.d

152,5

181,4

221,1

218,7

2,4

Fonte: Ministry og Finance

(*) Stime

3

Allocazioni del Budget del 2014:

- Educazione

Il governo saudita ha allocato 56 miliardi di Dollari (3% in piu’ rispetto alle risorse allocate nel

Budget del 2013) per l’educazione, per la costruzione di n. 465 nuove scuole, circa n. 1544 progetti

di scuole e per la ristrutturazione di 1500 scuole gia’ esistenti. Inoltre parte della cifra andra’ per la

costruzione di n. 8 nuovi collegi e campus universitari. Circa 1,39 miliardi di Dollari saranno

utilizzati per per la realizzazione di istituti vocazionali e tecnici, mentre 5,9 miliardi di Dollari per

borse di studi agli studenti sauditi per formazione all’estero.

- Sanita’ e affari sociali

Per la voce health e affari sociali, il governo ha allocato circa il 12,6% del Budget del 2014 pari a

108 milioardi di Saudi Rial (28,8 miliardi di Dollari USA) registrando un incremento del 8% rispetto

alle allocazioni nel Budget del 2013.

Le risorse saranno utilizzate per la costruzione di n. 34 nuovi ospedali e centri sanitari, questi si

aggiungeranno ai lavori attualmente in corso per la costruzione di n. 132 ospedali e di n. 5 città

mediche.

Il budget prevede anche la costruzione di n. 20 “club” sportivi, n. 16 centri sociali e uffici del lavoro.

- Servizi Municipali

Per i servizi municipali sono stati stanziati n. 10,4 miliardi di dollari (9% in piu’ del 2013). Le spese

saranno effettuate per la costruzione di strade tra le varie citta’ del paese, ponti, progetti per

accorgimenti tecnici antialluvioni e per progetti ambientali.

- Infrastrutture e trasporti

17,3 miliardi di dollari sono stati allocati per i progetti di infrastrutture e trasporto (2,5% in piu’

rispetto al 2013). di cui 10,7 per la costruzione di nuove strade, ferrovie, e porti marini e per la

modernizzazione, con progetti di infrastrutture nelle citta’ industriali di Jbail, Yanbu e Ras Al-Khair.

- Acqua, agricoltura, Industria

Un totale di 15,2 miliardi sono stati stanziati per questi tre settori, di cui 6,4 miliardi per

incrementare le risorse dell’acqua costruendo nuove dighe, pozzi e per l’espansione della rete di

trattamento dell’acqua.

- Istituti di Credito Specializzati e Programma Finanziaro dello Stato

22,75 miliardi sono stati stanziati per Istituti di Credito, in particolare per il Real Estate

Development Fund, Saudi Industrial Fund, Saudi Credit Saving Bank, Agriculture Development

Fund, Public Investment Fund e il Lending Program del governo. Questi istituti contineranno ad

offrire prestiti per la creazione di nuovi posti di lavoro e per la crescita dell’economia saudita.

Andamento congiunturale del commercio estero

Il PIL reale, nel 2013, e’ cresciuto del 3,8%, mentre il PIL nominale ha raggiunto 606 miliardi di

dollari registrando una crescita del 4,1% rispetto al 2012.

Nel medesimo anno, le esportazioni saudite hanno registrato una crescita del 9,9% rispetto al

2012.

Nel 2013, le importazioni sono aumentate, rispetto al 2012, del 33,8%, con un saldo della bilancia

commerciale pari a 181,4 mld di USD (- 7,1% rispetto al 2012, secondo le stime della Banca

Centrale Saudita SAMA).

Valutazione della Banca Mondiale e rischio-paese

Positiva e’ la valutazione della Banca Mondiale sull’evoluzione del business enviroment in Arabia

Saudita.

4

Secondo la relazione della Banca Mondiale Fare affari 2013 l’Arabia Saudita si è classificata al 22^

posto su 183 Paesi esaminati.

L’Arabia Saudita è stata inoltre considerata, dalla stessa Banca Mondiale, tra i Paesi al Mondo

che hanno più velocemente implementato le riforme mirate ad attrarre gli investimenti esteri.

Vi e’ sostanziale concordanza, tra le principali agenzie, nella classificazione dell’Arabia Saudita

nella categoria A. Standard & Poor’s: AA-; Moody’s: Aa3; Fitch: AA.

Grado di apertura dell’Arabia Saudita al commercio con l’estero e dipendenza dall’import

Il rapporto tra interscambio (export + import) e PIL (80,3%), quale modalita’ di calcolo per definire

la variabile considerata, mostra che nel corso degli ultimi anni si e’ registrato un crescente grado di

apertura dell’Arabia Saudita al commercio internazionale: 69,6% nel 2011, 72,7% nel 2012 e

80,3% nel 2013.

In considerazione del fatto che nel calcolo relativo al grado di apertura al commercio estero, è

assai rilevante nel caso dell’Arabia Saudita l’incidenza dell’export di greggio, pari al 80-90% delle

entrate commerciali, è altresì significativo per questo mercato valutare separatamente la sua

dipendenza dall’import, confrontandolo con altri Paesi emergenti, attraverso le due variabili del

valore delle importazioni e della consistenza demografica.

COMMERCIO CON L’ESTERO

Andamento dell’interscambio commerciale con l’Italia

Premessa: Serie storica interscambio commerciale Italia-Arabia Saudita:anni 2009-2013

Tabella -Volume dell’interscambio Italia-Arabia Saudita (2009 - 2013)

(valori in mln euro e variazioni %)

Esportazioni

Importazioni

2009

2443,4

1956,8

2010

2672,9

3235,1

2011

3719,2

7031,2

2012

4042,0

7482,6

Saldo

486,6

-562,2

-3312

-3436,7

2013

4503,0

5495,1

3440,6

Var.%013/012

+11,4

-26,6

Fonte: Elaborazione ICE dati ISTAT

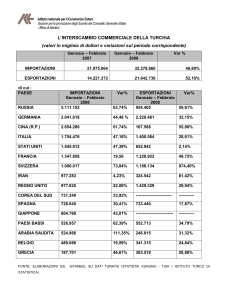

INTERSCAMBIO ITALIA-ARABIA SAUDITA ( 2013/2014 GEN/LUG)

I dati ISTAT relativi all’andamento congiunturale riferito ai primi 7 mesi dell’anno corrente (2014),

evidenziano un decremento nell’interscambio Italia – Arabia Saudita del -14,0% rispetto allo

stesso periodo del 2013 (da 6,1 miliardi di Euro gen-lug 2013 a 5,2 miliardi di Euro gen-lug 2014).

La bilancia commerciale nel periodo considerato, si registra un segno positivo per l’Italia

(+177,6 milioni di Euro), questo e’ dovuto sopratutto al al calo delle importazioni italiane registrate

in questi mesi.

Tabella - Volume dell’interscambio Italia-Arabia Saudita (gen-lug 2013/gen-lug 2014)

(valori in mln euro e variazioni %)

gen –lug gen-lug

2013

2014

Esportazioni 2793,7

2710,0

Importazioni 3302,5

2532,5

Saldo

-508,8

177,6

Fonte: Elaborazione ICE dati ISTAT

Var.%

-3,0

-23,3

5

IMPORTAZIONI ITALIANE

Nel periodo gen-luglio 2014 le importazioni italiane dall’Arabia Saudita sono ammontate a circa

2,5 mliardi di Euro (contro i 3,3 miliardi di Euro nello stesso periodo del 2013), registrando una

decrescita del -23,3%.

La struttura delle nostre importazioni dall’Arabia Saudita non e’ mutata. L’Italia continua ad

importare soprattutto petrolio, gas naturale e prodotti derivanti dalla raffinazione del petrolio,

che insieme hanno rappresentato l’82,2% del totale del nostro import, con il -26,8% di diminuzione

rispetto allo stesso periodo dello scorso anno.

Tabella- Principali importazioni italiane dall’Arabia Saudita aggregati per prodotto

(genn-lug 2013/2014)

Var%

gen-lug

genn-lug

genn-giu

(Valori in milioni di euro)

2013

Peso% 2014

Peso% 2013/2014

Prodotti delle miniere e

2754,2

83,4

1881,9

74,3

-31,7

delle cave

Prodotti chimici

381,3

11,6

364,2

14,4

-4,5

Coke e prodotti derivanti

88,2

2,7

199,3

7,9

125,9

della raffinazione del

petrolio

Totale globale

3302,5

2532,5

Fonte: Elaborazione ICE dati ISTAT

ESPORTAZIONI ITALIANE

Secondo i dati ISTAT, relativi al periodo gen-luglio 2014, le esportazioni italiane verso l’Arabia

Saudita sono diminuite del -3% rispetto allo stesso periodo del 2013.

La componente più rilevante delle nostre esportazioni si conferma ancora quella del settore dei

macchinari ed apparecchiature (1^) con una quota del 34,6% sul totale esportato, con un

incremento del +8,5% rispetto allo stesso periodo dell’anno scorso.

Tra i settori merceologici maggiormente esportati dall’Italia in Arabia Saudita seguono quelli

relativi a coke e prodotti derivanti della raffinazione del petrolio(2^), con un peso del 15,3%

sul totale esportato e con una diminuzione del -26,2 rispetto allo stesso periodo dell’anno 2013 e

ad apparecchiature elettriche e apparecchiature per uso domestico non elettriche (3^) con

un peso dell’8,1% sul totale export ed una decrescita del 11,5% rispetto a gen-lug del 2013..

Seguono in ordine di importanza, nella graduatoria del nostro export verso il Regno saudita, i

seguenti altri settori merceologici, di cui:

prodotti chimici (peso 5,1% e incremento +7,8%);

prodotti in metallo, esclusi macchinari e attrezzature (peso 4,5% e crescita del 11,4%)

Tabella - Principali esportazioni italiane verso l'Arabia Saudita aggregate per settore

(genn-lug 2013/2014)

Var%

Valori in milioni di euro

gen-lug

genn-lug

genn-giu

2013

Peso% 2014

Peso% 2013/2014

macchinari ed

863,9

30,9

937,4

34,6

8,5

apparecchiature nca

Coke e prodotti derivanti

559,7

20,0

413,2

15,3

-26,2

della raffinazione del

6

petrolio

Apparecchiature elettriche

e apparecchiature per uso

domestico non elettriche

Prodotti chimici

Prodotti in metallo , esclusi

macchinari e attrezzature

Totale globale

247,3

8,9

218,9

8,1

-11,5

128,6

4,6

138,6

5,1

7,8

121,3

135,1

4,5

11,4

2793,7

2710,0

-3,0

Fonte: Elaborazione ICE dati ISTAT

Opportunità per i beni industriali

Il comparto dei beni industriali continua ad essere il più importante del nostro export verso l’Arabia

Saudita, con particolare riferiemento alle macchine per impiego generale (che nella classifica

Ateco comprendono motori a combustione interna, turbine e turboalternatori, apparecchiature

fluidodinamiche, altre pompe e compressori, altri rubinetti e valvole, organi di trasmissione,

cuscinetti a sfera), ad altre macchine per impieghi speciali (che nella classifica Ateco

comprendono macchine per la metallurgia, miniere e cave, macchine per industria alimentare,

tessile, conciaria, cartaria, stampa, macchine per impiego estetico, robotica) e ad altre macchine

di impiego generale (quali macchine di sollevamento e movimentazione, macchine utensili

portatili a motore, macchine per confezione e imballaggio e per industria chimica e petrolchimica) .

Nel periodo gen-lug 2014 i principali beni industriali esportati dall’Italia in

registrano le seguenti variazioni:

Arabia Saudita

- macchine di impiego generale (€ 358,3 mln con +7,3% di crescita) rispetto al periodo gen-lug

2014.

- altre macchine per impieghi speciali, con un valore di €277,6 mln di Euro, in crescita del

+7,8%

- altre macchine per impiego generale (€ 238,3 mln con una crescita del 18,2%);

Opportunità per i beni di consumo:

Le relative opportunità di mercato offerte dall’export di beni italiani di consumo (orientativamente

circa il 15,8% del totale in termini di peso nel periodo gen-lug 2014 per i principali prodotti),

rappresentano prevalentemente un segmento di mercato per i consumatori sauditi di fascia alta,

quali mobili di qualita’, gioielli, abbigliamento di marca e anche auto di lusso (Ferrari e Maserati),

beni che contribuiscono ad accreditare un’immagine altamente positiva del design e della qualità

del “Made in Italy”.

PRINCIPALI PAESI PARTNERS DELL’ARABIA SAUDITA/MONDO

ANNO 2013

Posizionamento commerciale dell’Italia rispetto ad altri principali Paesi-Mondo

Gli ultimi dati disponibili comparati forniti dal FMI sui principali paesi fornitori dell’Arabia Saudita nel

corso dell’anno 2013 mostrano nella graduatoria una posizione stabile dell’Italia rispetto all’anno

2012 (settimo posto con una quota di mercato del 3,5% del totale importazioni saudite). Mentre tra

i paesi clienti dell’Arabia Saudita, l’Italia nel 2013 si e’ posizionata al undicesimo posto (nel 2012

l’Italia era al nono popsto tra i paesi acquirenti).

Anche nei primi 7 mesi del 2014, l’Italia ha mantenuto il settimo posto come paese fornitore

dell’Arabia Saudita, ed e’ passata al dodicesimo posto tra i paesi clienti.

Tabella - Quote di mercato dei principali partners dell’Arabia Saudita(gen-dic 2013)

Val. Tot. Imp. 160,1 mld US$

Val. Tot. Exp. 349,2 mld US$

% su

% su

Principali

Principali

fornitori

acquirenti

import

export

1. USA

13,0

1. Cina

13,9

2. Cina

12,9

2. USA

13,5

7

3. India

4. Germania

5. Corea del Sud

6. Giappone

7. Italia

8. Francia

9. UK

8,1

7,4

6,1

4,7

3,5

3,2

2,5

3. Giappone

4. Corea del Sud

5. India

6. Singapore

7. Tailandia

8. Africa del Sud

9. Francia

10. Spagna

11. Italia

13,0

9,8

9,4

3,4

2,2

2,4

2,0

2,0

1,9

Fonte: Elaborazione ICE su dati FMI-DOTS

Tabella - Quote di mercato dei principali partners dell’Arabia Saudita(gen-apr 2014)

Val. Tot. Imp. 52,9 mld US$

Val. Tot. Exp. 120,2 mld US$

% su

% su

Principali

Principali

fornitori

acquirenti

import

export

1. Cina

2. USA

3. India

4. Germania

5. Corea del Sud

6. Giappone

7. Italia

8. Francia

9. U.K

12,1

11,4

9,3

7,5

5,8

5,2

3,6

3,4

2,9

1. USA

2. Cina

3. Giappone

4. India

5. Corea del Sud

6. Singapore

7. Tailandia

8. Africa del Sud

9. Francia

10. Spagna

11. Bahrein

12. Italia

15,1

13,8

13,4

9,4

9,4

4,5

2,2

2,1

1,9

1,7

1,6

1,5

Fonte: Elaborazione ICE su dati FMI-DOTS

8